- 平成31年度税制改正の概要

- 個人所得課税の改正

- 資産課税の改正

- 法人課税の改正

- 消費課税の改正

この記事をPDFでダウンロードする。(企業経営情報)

この記事をPDFでダウンロードする。(医業経営情報)

この記事をPDFでダウンロードする。(歯科経営情報)

1.平成31年度税制改正の概要

1.近年の税制改正の流れ

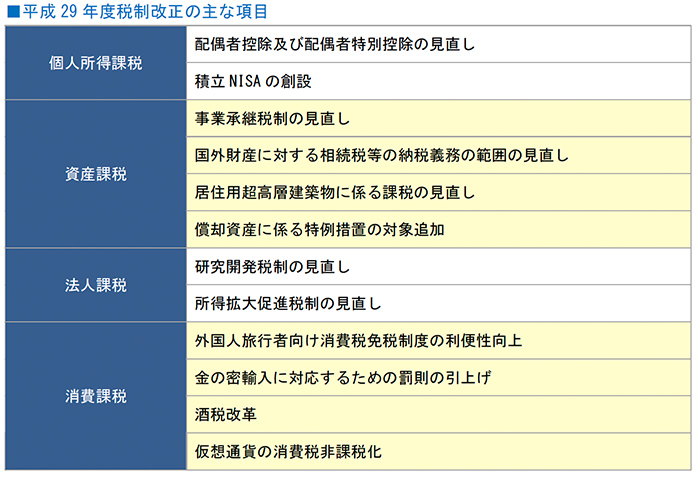

(1)平成29年度税制改正

「税・社会保障の一体改革」に向けた取り組みとして、配偶者控除・配偶者特別控除が大きく見直されました。

法人課税分野では「デフレ経済からの脱却」などの観点から、研究開発税制や所得拡大促進税制、中小企業向け設備投資促進税制が大幅に拡充される一方、国際的な租税回避に対応するため、外国子会社合算税制に手直しが入りました。

また資産課税では、“海外”を絡めた租税回避行為を封じるため、国外財産に対する相続税の納税義務者が見直されています。

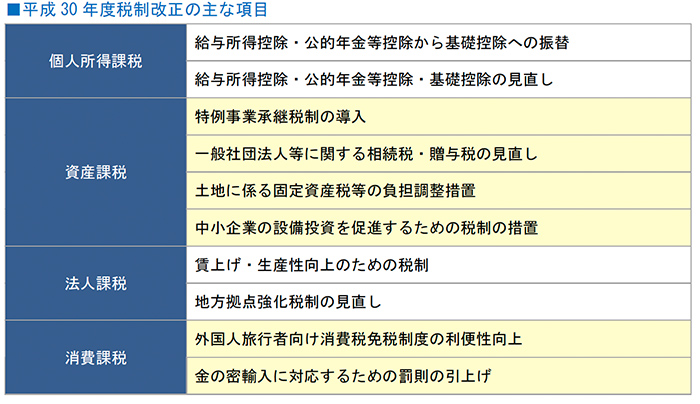

(2)平成30年度税制改正の概要

働き方が多様化していることを踏まえ、特定の収入のみに適用される「給与所得控除」、「公的年金等控除」が縮小され、「基礎控除」が拡大し、デフレ脱却と経済再生をテーマに中小企業を支援する税制が新設、拡充されました。

また、外国人観光客を誘致する観点から「国際観光旅客税」が新設されたほか、税務手続の電子化の推進やたばこ税の見直し等が実施されました。

資産課税分野では、10年間の期間限定で適用できる「特例事業承継税制」が導入されて高い注目を集めたほか、近年、新たな節税手段として注目されていた「一般社団法人スキーム」を封印するための改正が実施されました。

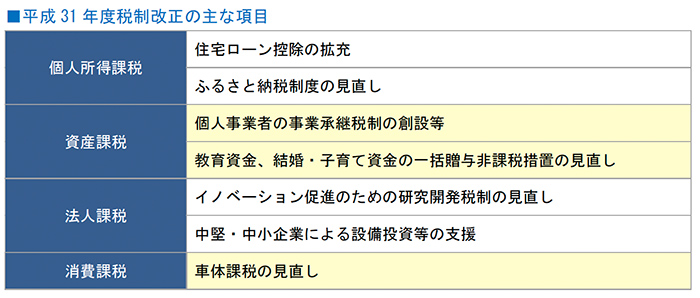

2.平成31年度税制改正の概要

消費税率引上げに伴う駆け込み需要や、その反動による需要低下を平準化するため、住宅や自動車に対する支援策が講じられます。

また、デフレ脱却と経済再生を確実なものとするため、研究開発税制が大きく見直されることになりました。

資産課税分野では、個人事業主の事業承継負担を軽減するために個人版の事業承継税制が導入されることになり、注目を集めています。

このほか、国際課税の見直し、経済取引の多様化を踏まえた納税環境整備が実施されます。

2.個人所得課税の改正

個人所得課税は、昨年度までの「所得税改革」という大きな流れから離れ、2019年10月に実施される「消費税率引上げの影響緩和」というテーマに引っ張られた改正となりました。

また近年、自治体間で“ふるさと納税争奪戦”が加熱している状況を踏まえて、返礼品に関する要件を引き締めるなど、ふるさと納税制度が大きく見直されます。

1.住宅借入金等を有する場合の所得税額の特別控除

(1)改正の背景

2019年10月に消費税率が10%へ引き上げられますが、それに伴う景気の冷え込みが懸念されています。

税率が5%から8%に増税された2014年度は、家計支出が前年度比で▲5.1ポイントまで落ち込み、さらに16年度まで3年連続でマイナスになったことから、今回も大きな影響が出ることは避けられない見通しです。

とりわけ影響を受けるとされるのが住宅需要であり、景気への影響も大きいことから、その緩和策として「住宅ローン控除」が拡充されることになりました。

(2)改正の概要

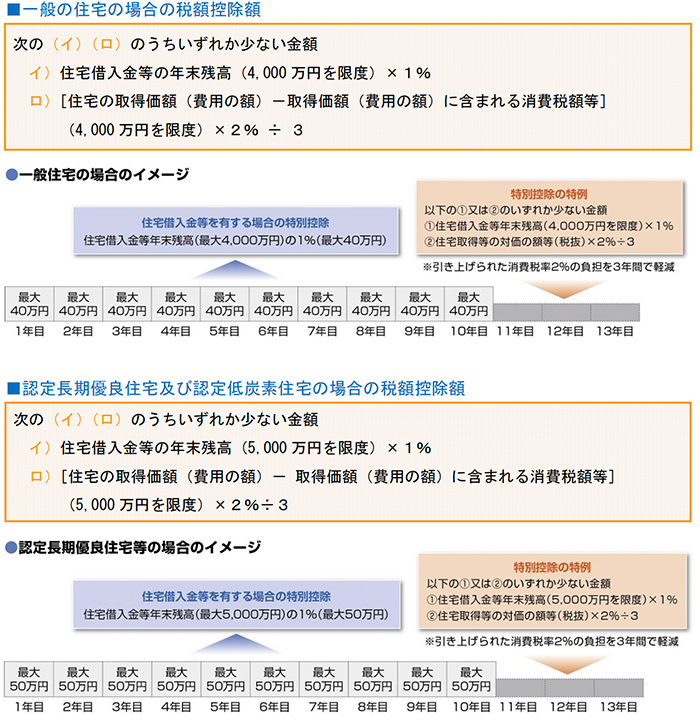

消費税率引上げによる住宅の需要変動を平準化するため、消費税率10%が適用される住宅取得等について、税額控除期間が従来の10年から13年に拡充されることになりました。

11年目以降の税額控除額は以下の通りです。

上記の改正は、消費税率10%が適用される住宅等を取得し、2019年10月1日から2020年12月31日までの間に居住の用に供した場合に適用されます。

2.空き家に係る譲渡所得の特別控除の延長

(1)改正の背景

総務省の調査によると、日本全国にはおよそ320万戸もの空き家(賃貸・売却用を除く)が存在することが明らかになっています。

適切な管理が行われていない空き家は周辺の生活環境に悪影響を与えることから、「空き家の発生抑止」および「空き家の有効活用」は社会全体の大きな課題です。

こうした課題を解決するため、平成28年度税制改正では「空き家に係る譲渡所得の特別控除」が創設されました。

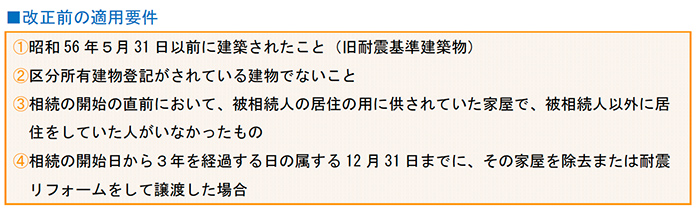

この制度は、被相続人が生前居住していた住宅を相続し、相続人が2019年12月31日までに売却した場合に、譲渡所得の金額から最高3千万円が控除できるというもので、相続した自宅が次の要件を満たす場合の譲渡について適用を受けられます。

「空き家の発生抑止」「空き家の有効活用」をより強力に推し進めるため、被相続人が老人ホーム等に入居していた場合であっても、一定の要件を満たす場合に限り、上記(3) の要件を緩和して、本税制が適用可能になります。

(2)改正の概要

老人ホーム等に入所したことで被相続人が居住しなくなった家屋及びその敷地は、一定の要件を満たす場合に限り、相続開始直前に被相続人が居住していたものとみなして、同制度の適用が受けられることになりました。

上記の改正は、2019年4月1日から2023年12月31日までに行う譲渡について適用されます。

3.ふるさと納税制度の見直し

(1)改正の背景

ふるさと納税制度がスタートして10年になりますが、近年、過度に高額な返礼品を出す自治体が現れ、本来の制度趣旨から大きく逸脱しているという問題が発生しています。

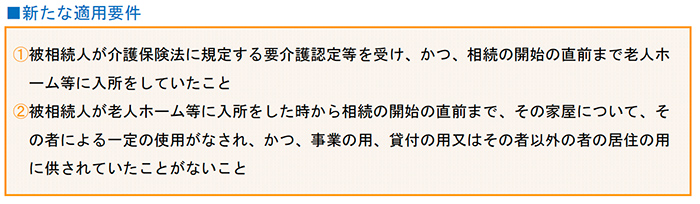

(2)改正の概要

ふるさと納税制度の健全な発展に向けて、過度な返礼品を送付して、制度の趣旨をゆがめている地方公共団体については、ふるさと納税の対象外とすることができるよう、制度が見直されます。

上記の改正は、2019年6月1日以後に支出された寄附金について適用されます。

4.NISA、ジュニアNISAの見直し

(1)改正の背景

従来、NISA口座開設者が海外勤務等により非居住者となった場合、NISA口座が閉鎖(廃止)され、NISA口座に預けている上場株式や株式投資信託等は特定口座又は一般口座に移管され、非課税の適用を受けられなくなっていました。

海外勤務が珍しくなくなってきた昨今、働き方の違い等によって税制による支援が異なることが課題とされていました

(2)改正の概要

こうした課題に対応するため、NISAについて次の改正が行われます。

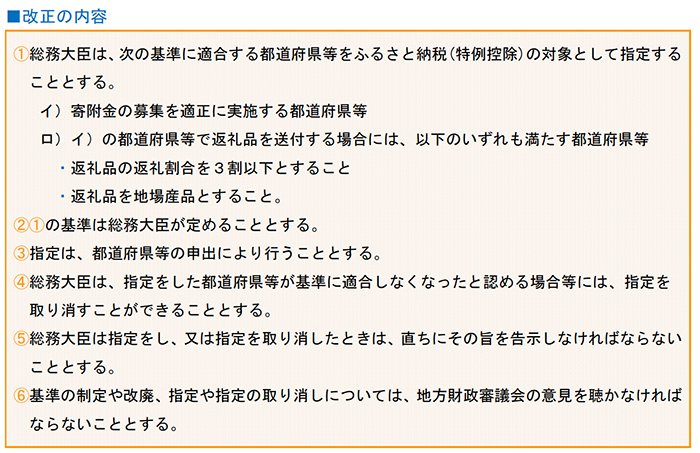

(1) 一時的に出国する場合の取扱い

非課税口座を開設している居住者等が継続適用届出書を提出したとき、出国時から以下のいずれか早い日までの間は、その者を居住者等とみなして非課税措置が引き続き適用されます。

- 注1)帰国届出書の提出をする日までは、当該非課税口座に設けられた非課税管理勘定又は累積投資勘定に上場株式等を受け入れることができない。

- 注2)継続適用届出書の提出をした者が当該提出をした日から起算して5年を経過する日の属する年の12月31日までに帰国届出書の提出をしなかった場合には、同日においてその者が非課税口座廃止届出書を提出したものとみなす。

- 注3)国外転出時課税の対象となる者(1億円以上の有価証券等を所有等している一定の者)は継続適用届出書を提出できない。

この改正は、2023年1月1日以後に設けられる非課税口座について適用されます。

(2) 成人年齢の引下げに伴う対応

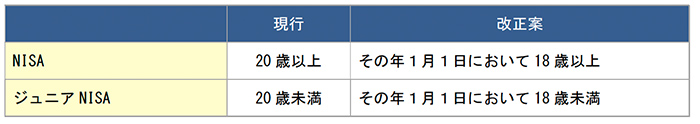

2022年に成人年齢が18歳に引き下げられることを受け、NISA及びジュニアNISAの年齢要件も併せて引き下げられます。

上記の改正は、2023年1月1日以後に設けられる非課税口座について適用されます。

5.確定申告書の簡便化

(1)改正の背景

納税者の利便性向上のため、確定申告に添付する書類や記載事項が一部、簡素化されることになりました。

(2)改正の概要

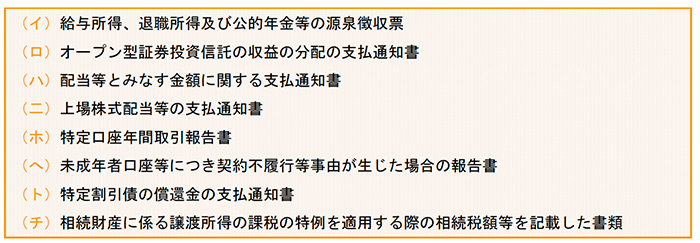

(1) 確定申告書に添付する書類の省略

確定申告書に添付して提出する書類のうち一部のものについては、その提出が不要となります。

今後、提出が不要になる書類は以下のとおりです。

上記の改正は、2019年4月1日以後に提出する確定申告書等について適用されます。

(2) 所得税の確定申告書の記載事項の簡素化

年末調整で適用を受けた所得控除の額と、確定申告で適用を受ける所得控除の額が一致している場合、確定申告書には「所得控除の額の合計額」のみを記載すれば良いこととされます。

6.未婚のひとり親に対する個人住民税の非課税措置

(1)改正の背景

総務省の国勢調査によれば、わが国には「ひとり親世帯」がおよそ125万世帯も存在しており、そのうちの3割以上が経済的な理由から、家族が必要とする食料や衣服を買えなかった経験があると言われています。

また、厚生労働省の調査によれば、ひとり親世帯の大学進学率は、ふたり親世帯に比べて15%ほど低いことも明らかになっており、これが「貧困の連鎖」の原因となっていることも指摘されています。

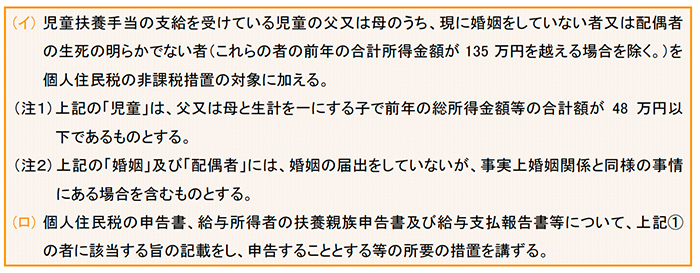

(2)改正の概要

そこで今回、ひとり親世帯を支援するための措置として、事実婚状態でないことを確認したうえで支給される「児童扶養手当」の支給を受けており、前年の合計所得金額が135万円以下であるひとり親に対し、個人住民税を非課税とする以下の措置が講じられることになりました。

上記の改正は、2021年度分以後の個人住民税について適用されます。

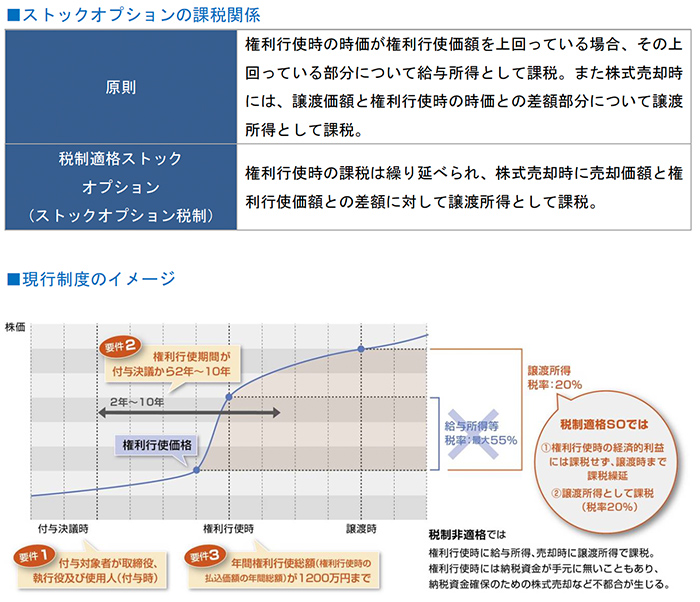

7.ストックオプション税制の拡充

(1)改正の背景

ベンチャー企業の成長に必要な「国内外の高度人材の確保」および「専門的な能力を有する人材等の多様な働き方」を促す観点から、いわゆるストックオプション税制の要件が一部緩和されることになりました。

(2)改正の概要

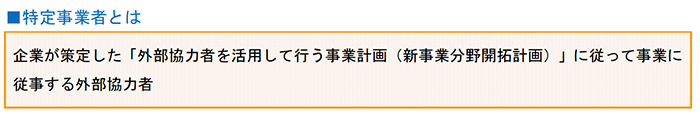

ストックオプション税制の適用対象者の範囲に、一定の要件を満たす外部協力者(特定事業者)が追加されます。

3.資産課税の改正

昨年度は「特例事業承継税制」の登場で大きく話題をさらった資産課税ですが、今回は目立った改正が少なく、新たに創設される「個人版の事業承継税制」がわずかに注目を集めている程度です。

しかし、この税制の効果を疑問視する声も多く、長らく「使えない」と言われ続けてきた法人版と同様、年を重ねて改良されていくことが期待されています。

その他、資産家の相続財産の圧縮に使われていた「教育資金一括贈与の非課税措置」について、制度趣旨に沿わない節税目的での利用が封印されることになりました。

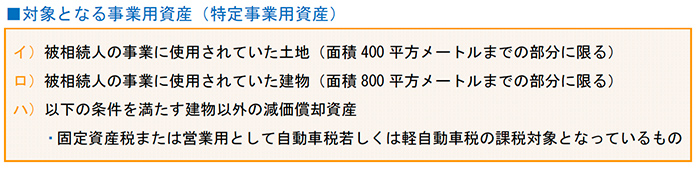

1.個人事業者の事業用資産に係る納税猶予制度の創設

(1)改正の背景

相続・贈与により事業用資産を取得し、その後も事業を継続する場合には、その相続人(または受贈者)が納付する税額のうち、事業用資産に対応する部分について全額の納税が猶予されます。

本税制は、2019年1月1日から2028年12月31日までの間に発生した相続(または贈与)が対象となります。

この税制を適用するためには、(1) 経営革新等支援機関の助言・指導を受けて「承継計画」を作成し、(2) 2019年4月1日から2024年3月31日までの間に承継計画を都道府県へ提出、「中小企業における経営の承継の円滑化に関する法律」に基づく認定を受ける必要があります。

また、(3) 猶予される相続税(贈与税)額及び猶予期間中の利子税額の合計額に見合う担保を提供することも併せて必要です。

(2)改正の概要

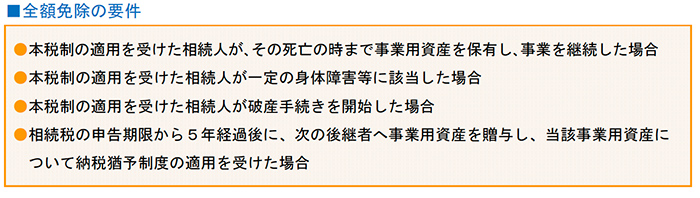

(1) 猶予税額の免除

一定の条件を満たす場合には、猶予された税額の全額が免除されます。

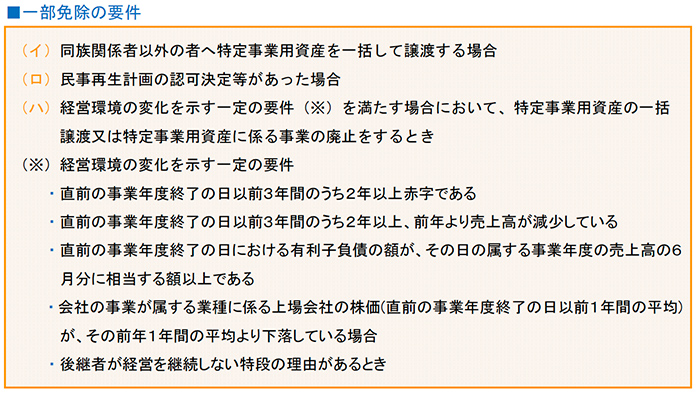

(2) 猶予税額の一部免除

一定の条件を満たす場合には、猶予された税額の一部が免除されます。

(3) 継続届出書の提出義務

相続税の申告期限から3年ごとに、「継続届出書」を税務署へ提出しなければなりません。

なお、法人版の事業承継税制では「相続税の申告期限から5年間は毎年、5年経過後は3年ごとに提出」することが義務付けられているため、個人版では手続きが簡略化されています。

(4) 相続人が法人成りした場合の取扱い

相続税の申告期限から5年経過後に事業用資産を現物出資し、会社を設立した場合には、「相続人が会社の株式等を保有していること」など一定の条件を満たす場合に限り、納税猶予が継続されます。

(5) 「特定事業用宅地等の特例」との重複適用は不可

本税制は、いわゆる特定事業用宅地等に係る小規模宅地等の特例(特定事業用宅地等に係る小規模宅地等についての相続税の課税価格の計算の特例)と重複して適用することができません。

2.特定事業用宅地等に係る小規模宅地等の特例の見直し

(1)改正の背景

「特定事業用宅地等」に該当する土地は、相続税の課税価格の計算上、面積400㎡までの部分について評価額が80%減額されます。税額に与えるインパクトが大きいことから、相続開始直前に何らかの事業を開始して制度の適用を受ける、なかば租税回避的な行為が一部で行われていました。

そこで今回の改正では、節税目的の“駆け込み的”な制度濫用を防止する改正が実施されることになりました。

(2)改正の概要

本税制の対象となる土地から「相続開始前3年以内に事業を開始した土地」が除外されます。

ただし、その土地で使用されている減価償却資産の価額が、土地の価額の15%以上である場合はこの限りではありません。

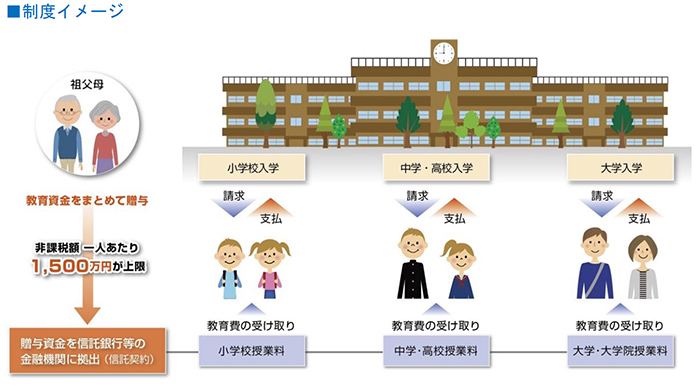

3.教育資金の一括贈与非課税措置の見直し

(1)改正の背景

教育資金の一括贈与非課税措置は、「高齢世代の資産を若年世代へ移転し、経済を活性化させること」「若年世代の教育費負担を軽減すること」などを目的に、平成25年度税制改正で導入されました。

ところが蓋を開けてみると、制度の趣旨に沿わない節税目的での利用が横行し、「格差の固定化を強めた」と指摘されています。

そのため今回の改正では、制度の趣旨に沿わない節税目的の利用を封印した上で、制度の適用期限が2年間延長されることになりました。

(2)改正の概要

(1) 受贈者が死亡した場合の残額の取扱い

現行制度では、祖父母が教育資金管理契約(信託契約)を締結した金融機関に資金を拠出し、子や孫がその資金を使い切らないまま祖父母が死亡した場合、その残額は相続税の課税対象となりません。

そのため、最大で1,500万円の相続財産が圧縮できる、すなわち相続税の税率を低く抑える効果が期待できます。

しかも、この制度は、贈与する子や孫についてそれぞれ適用可能であり、例えば3人の孫について教育資金管理契約(信託契約)を締結すれば、合計4,500万円もの相続財産が圧縮できることになるのです。

こうした使い勝手の良さが災いし、「祖父母が重い病気になったため、この制度を“駆け込み”で利用する」という使い方が横行していました。

そこで今回の改正では、教育資金管理契約(信託契約)が祖父母の死亡前3年以内に締結されている場合、「祖父母が死亡した日の残額」が相続税の課税対象とされることになりました。

ただし、制度の趣旨に沿った利用まで排除することは適当でないことから、次に該当する場合には、従来通り相続財産の課税対象とはなりません。

(2) 受贈者の所得制限

実際には教育資金を必要としていないにもかかわらず、節税目的で本制度を利用する納税者が後を絶たないことから、受贈者に所得制限が設けられることになりました。

具体的には、2019年4月1日以降、信託をする日の属する年の前年の受贈者の所得が1千万円を超える場合には、この制度が使えなくなります。

4.結婚・子育て資金の一括贈与非課税措置の見直し

(1)改正の背景

前述した「教育資金の一括贈与非課税措置」と同様、高齢世代から若年世代への資産移転や若年世代の負担軽減などを目的として、平成27年度税制改正で創設された「結婚・子育て資金の一括贈与非課税措置」については、創設当初から「金持ち優遇=格差の固定につながる」といった指摘があり、この解決が急務とされていました。

(2)改正の概要

2019年4月1日以降、受贈者の所得が1,000万円を超える場合には、本制度が使えなくなります。

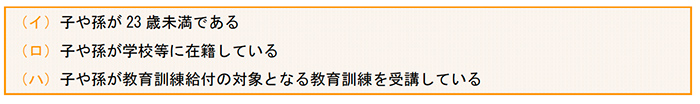

5.民法(相続関係)改正に伴う整備

昨年7月、約40年ぶりとなる改正民法(相続関係)が国会で成立し、2019年7月1日より施行されます。

これに伴い、税制においても諸々の整備が行われることになりました。

(1) 相続税における配偶者居住権等の評価

(1)改正の背景

相続の現場では、遺産分割のために、または将来の二次相続税対策を目的として、被相続人の自宅を換金することが当たり前に行われています。

しかしこのような場合、被相続人と同居していた妻からすれば「突然、自宅を失う」ことになるのですから、その後の生活はとても大変です。

改正前の民法では、配偶者はあくまで自宅の「占有補助者」と位置付けられており、相続後の居住権を認めていません。

そのために上記のような“悲劇”が起こりうるのです。

そこで改正民法では、「配偶者居住権」という配偶者の新たな権利が創設されることになりました。

これにより妻は、夫が死亡した後も無償で自宅に住み続けることができます。

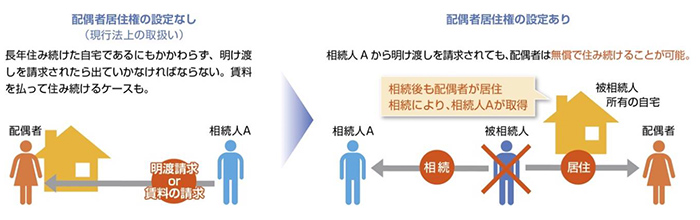

(2)改正の概要

配偶者居住権の創設により、自宅の所有権と居住権を分割できるようになります。

「自宅の居住権を妻に、所有権を子供に」といった、より柔軟な遺産分割が実現できるため、この権利が広く活用されることが期待されています。

しかし、ここで問題となるのが、配偶者居住権の財産的な価値です。

妻が獲得した居住権は、相続税の計算上、その価値をどのように評価すべきなのか、また、子が自宅の所有権を手にしたとはいえ、妻(母)が住み続けているのですから、自分の思い通りに使用・処分することができません。

利用が制限されるのだから、当然、その分だけ「(自宅の)価値が下がる」と考えることが相当です。

このような課税上の問題をクリアにするためにも、今回の改正で「配偶者居住権」「配偶者居住権が設定された建物の所有権」等の税務上の評価方法が明確化されることになりました。

- (注1) 「建物の時価」及び「土地等の時価」は、それぞれ配偶者居住権が設定されていない場合の建物の時価又は土地等の時価とする。

- (注2) 「残存耐用年数」とは、居住建物の所得税法に基づいて定められている耐用年数(住宅用)に1.5を乗じて計算した年数から居住建物の築後経過年数を控除した年数をいう。

- (注3) 「存続年数」とは、次に掲げる場合の区分に応じそれぞれ次に定める年数をいう。

イ)配偶者居住権の存続期間が配偶者の終身の間である場合、配偶者の平均余命年数

ロ)イ)以外の場合、遺産分割協議等により定められた配偶者居住権の存続期間の年数

(配偶者の平均余命年数を上限とする。) - (注4) 残存耐用年数又は残存耐用年数から存続年数を控除した年数が零以下となる場合には、「(残存耐用年数-存続年数)/残存耐用年数」は零とする。

(2) 特別寄与料の税法上の取扱いの明確化

(1)改正の背景

相続の現場では、被相続人の介護などをした相続人に対し、その“働きぶり”を認め、相続財産を多めに渡すことがあります。これを民法では「寄与分」と言います。

「寄与分」は相続税の計算上、(1) 各相続人の「相続分」を計算するベースとなる相続財産から除かれ、(2) 各相続人の「相続分」が確定した後、寄与分のある相続人の財産として加算することとされています。

ただし、「寄与分」はあくまで相続人だけに認められているものであり、世間には、亡き夫や仕事で忙しい夫に変わり、妻が夫の親を介護しているケースは珍しくありませんが、夫の妻には寄与分が認められないのです。

そこで改正民法では、新たに「特別寄与分」という考え方が取り入れられることになりました。

相続人以外の人が介護などを行った場合は、その人にも“特別”に“寄与分”を認めてあげよう、という考え方です。

今回の改正では、この「特別寄与分」として相続財産の一部(=特別寄与料)を受け取った場合、支払った場合の税務上の取扱いが明確化されることになりました。

(2)改正の概要

特別寄与料を受け取った場合、被相続人から特別寄与料を遺贈により取得したものとして相続税が課税されます。

また、相続人が支払った特別寄与料の額は相続財産から控除されます。

6.企業版 事業承継税制の一部見直し

(1)改正の背景

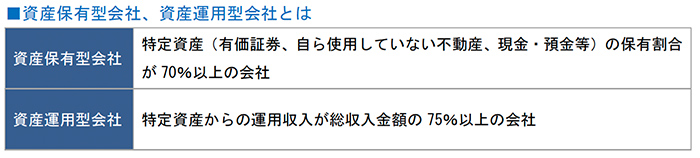

現行制度では、事業承継税制(非上場株式等に係る相続税・贈与税の納税猶予制度)の適用を受けた会社が資産保有型会社または資産運用型会社に該当した場合、同税制の認定が取り消され、直ちに猶予されていた税額を納付しなければなりません。

これは、事業実態のない会社にまで納税猶予を認めることが適当ではないためです。

ただし、事業実態があるにもかかわらず、止むを得ない事情で資産保有型会社や資産運用型会社に該当することも想定されます。

(2)改正の概要

そこで、一定のやむを得ない事情で資産保有型会社・資産運用型会社に該当した会社が、これらに該当した日から6ヶ月以内に再び該当しなくなった場合、納税猶予が取り消されなくなります。

4.法人課税の改正

「デフレ脱却と経済再生を税制からも支援する」という前年度までの流れを引き継ぎ、中小企業向けの優遇税制の多くが拡充・延長されることになりました。

また、わが国の“技術立国“としての立ち位置が揺らぎつつある現状を踏まえ、研究開発税制も大幅に拡充されます。

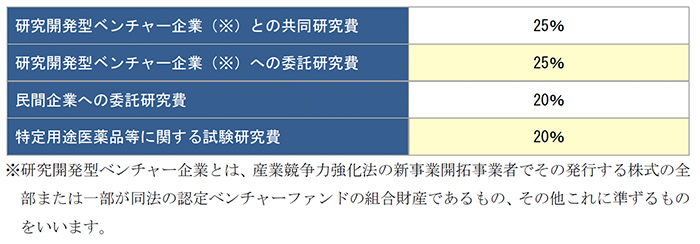

特に、イノベーションの担い手として期待されるベンチャー企業の試験研究に対しては、極めて大きな税メリットが与えられることになりました。

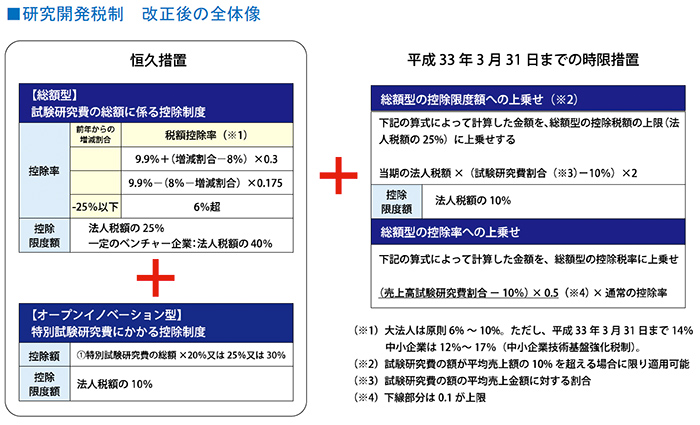

1.研究開発税制の見直し

(1)改正の背景

政府は「経済財政運営と改革の基本方針 2018(骨太の方針)」や「科学技術基本計画」において、「2020年までに官民合わせた研究開発投資を対GDP比の4%以上とする」という高い目標を掲げていますが、様々なアプローチから企業の研究開発を活性化させる手立てを講じなければ、その達成は難しいと指摘されています。

そこで今回、税制面からも企業の研究開発投資を力強く支援するため、研究開発税制が見直されることになりました。

(2)改正の概要

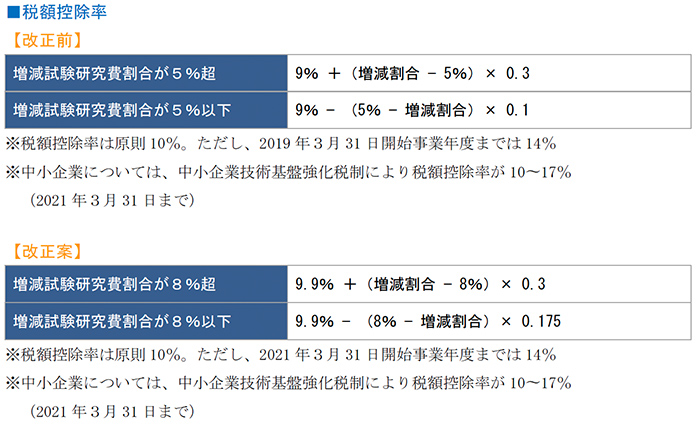

(1) 試験研究費の総額に係る税額控除制度(いわゆる総額型)の拡充

この制度は、試験研究費が前年より一定割合以上増加した場合に、その増加割合に応じて一定金額を法人税額から控除できる制度です。

改正前の制度では、法人税額から控除できる試験研究費の上限が「法人税額の25%まで」とされていますが、改正により、一定の要件を満たすベンチャー企業に限り「法人税額の40%まで」の金額を控除することができるようになります。

また、合わせて本制度の税額控除率が以下のように見直されます。

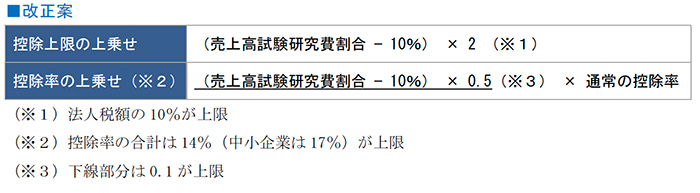

(2) 試験研究費が平均売上金額の10%を超える場合における税額控除制度の上乗せ特例

この制度は、試験研究費の額が平均売上金額(※)の10%を超える場合、(1) の総額型に加えて一定金額を税額控除できる制度です。今回、この上乗せ部分が見直されることになりました。

「平均売上金額」とは、適用年度及び適用年度開始日の前3年以内に開始した各事業年度の売上金額の平均額をいいます。

(3) 特別試験研究費の額に係る税額控除制度の見直し(オープンイノベーション型)

制度の対象となる試験研究費として、以下が追加されます。

(4) 平均売上金額の10%を超える試験研究費に係る税額控除制度

前記の改正に伴い「平均売上金額の10%を超える試験研究費に係る税額控除制度」が廃止されます。

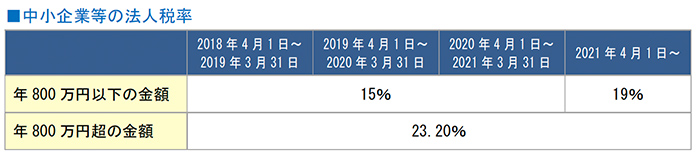

2.中小企業者等に対する軽減税率の延長

(1)改正の背景

地域経済の中核を担う中小企業は深刻な人手不足に直面しており、生産性向上や経営に対する支援を強化していく必要があります。

このため、中小企業の設備投資を促進し、経営を支援する観点から、中小企業者等に係る軽減税率の特例が2年間延長されます。

(2)改正の概要

軽減税率の適用期限が「2021年3月31日までに開始する事業年度」まで延長されます。

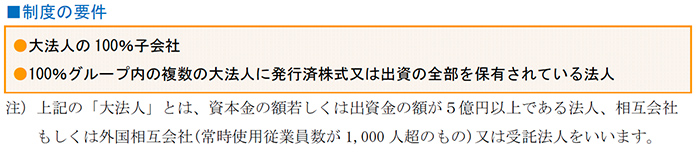

3.租税特別措置における「みなし大企業」の範囲の見直し

(1)改正の背景

実質的には大企業であるにも関わらず「中小企業支援」を目的とした優遇税制の適用を受けられるケースがあることから、一定の要件を満たす中小企業は「みなし大企業」として優遇税制の適用対象から除外されています。

今回、この「みなし大企業」の範囲が拡大=優遇税制の適用対象となる中小企業の範囲が狭められることになりました。

(2)改正の概要

「みなし大企業」に以下の法人が追加されます。

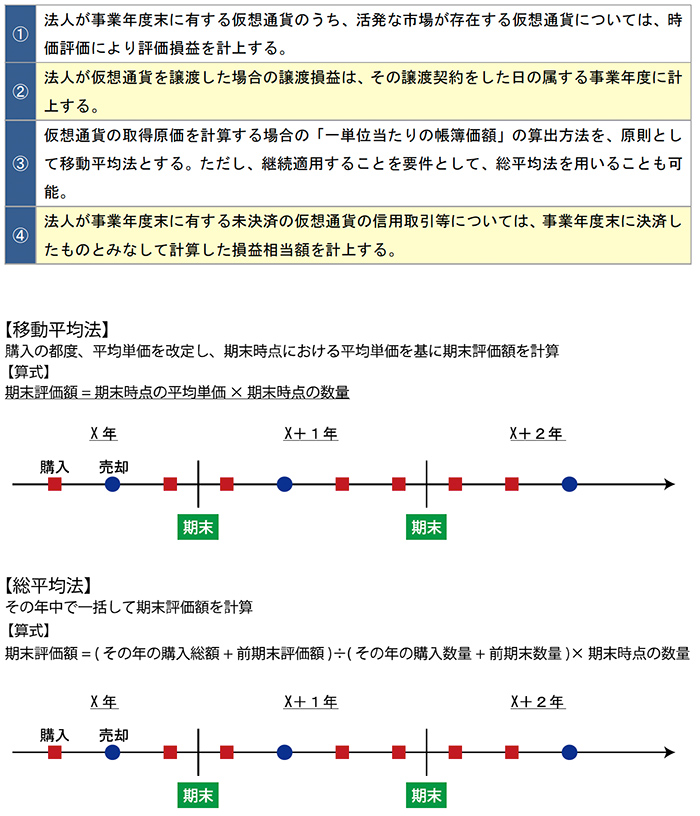

4.法人税における仮想通貨の評価方法等

(1)改正の背景

企業会計基準委員会(ASBJ)は昨年3月、仮想通貨に関する企業会計上のルールを「資金決済法における仮想通貨の会計処理等に関する当面の取扱い」として取りまとめ、公表しました。

これを受けて、仮想通貨に関する税務上の取扱いについても明確化されることになりました。

(2)改正の概要

法人税における仮想通貨の評価方法等について、次のとおり時価法を導入する等の措置が講じられます。

5.消費課税の改正

税制改正大綱の中で、2019年10月に消費税率の引き上げを“確実に”行うことが明記されました。

ただし、合わせて導入される軽減税率制度の詳しい中身に対する言及はなく、「制度の円滑な実施に向け万全を期す」という記載に止まっています。

また、税率引上げにより自動車取得時の負担、あるいは自動車ユーザーの負担が増えることを考慮し、エコカー減税や自動車税のグリーン化特例等の大幅な見直しが行われることになりました。

1.車体課税の見直し

(1)改正の背景

消費税率10%への引上げによる自動車需要の低下を抑えるため、自動車の保有に係る税負担が恒久的に引き下げられます。

それと同時に、燃費性能の優れた自動車や先進安全技術搭載車への買い替えを促進するため、エコカー減税や自動車税のグリーン化特例等が大きく見直されます。

(2)改正の概要

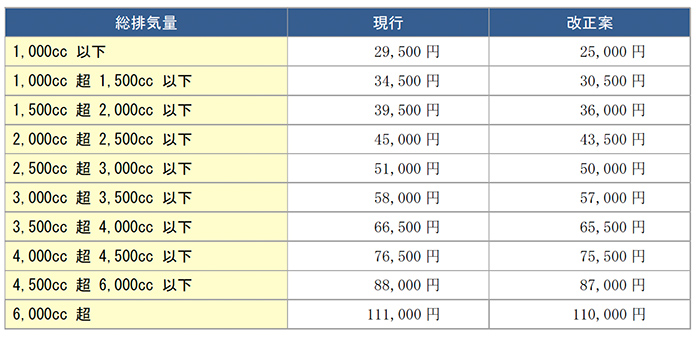

(1) 自動車税の見直し

自家用乗用車(三輪の小型自動車を除く)に係る種別割の税率が、以下のように見直されます。

上記の税率は、2019年10月1日以後に新車新規登録を受けたものから適用されます。

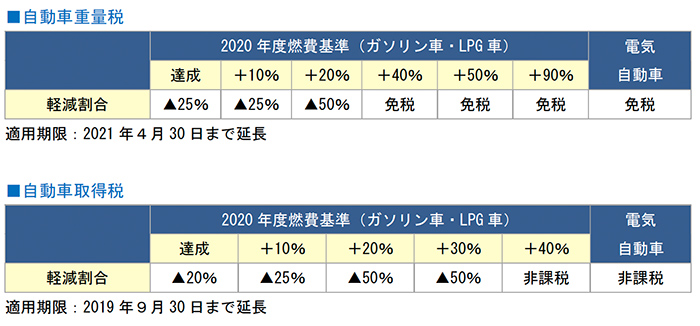

(2) エコカー減税

いわゆるエコカー減税による税率の軽減割合が以下のように見直された上で、適用期限が延長されます。

(3) 自動車税のグリーン化特例の見直し

自家用自動車に係るグリーン化特例の適用対象が、電気自動車等(電気自動車、天然ガス自動車、プラグインハイブリッド自動車、軽油自動車)に限定されます。

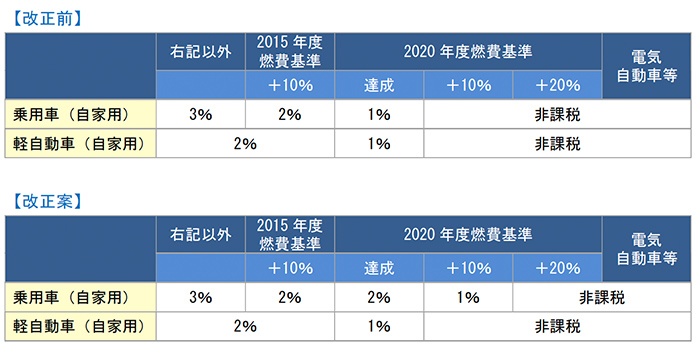

(4) 自動車税環境性能割の導入

消費税率の引上げに伴って廃止される自動車取得税に代わり、2019年10月1日より自動車税、軽自動車税の「環境性能割」という新税が導入されます。

この自動車税、軽自動車税の環境性能割について、次の見直しが行われることになりました。

(参考資料)

「平成31年度税制改正大綱」 「自民党税制調査会資料」

「経済産業省 平成31年度税制改正について」