- 2018年 日本経済の見通し

- 主要業界別の見通し

- 日本経済を取り巻く海外経済の動向

- 2018年に注目したい経済キーワード

1.2018年 日本経済の見通し

政府発表は「緩やかな回復基調」

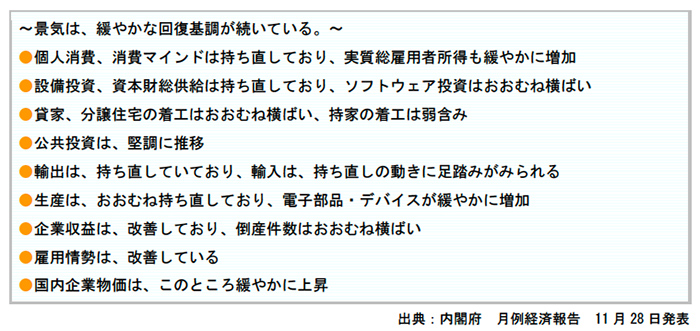

11月28日内閣府発表の「月例経済報告」より「わが国経済の基調判断」の要約です。

また同報告において、「先行きについては、雇用・所得環境の改善が続くなかで、各種政 策の効果もあって、緩やかに回復していくことが期待される。ただし、海外経済の不確実 性や金融資本市場の変動の影響に留意する必要がある。」として、景気回復の動きは下振れ のリスクを抱えている点を示唆しています。

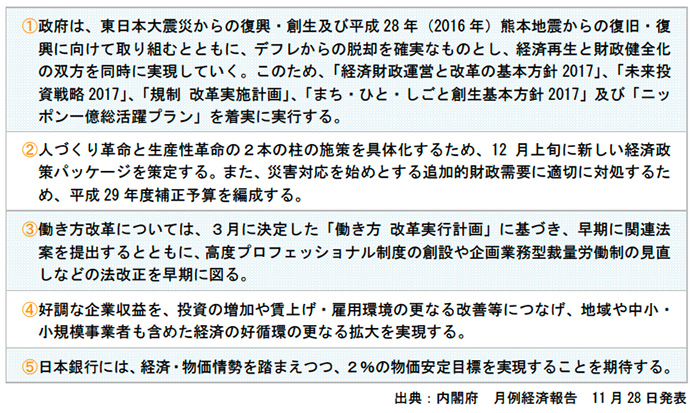

政府施策の基本的な態度

同じく11月28日内閣府発表の「月例経済報告」において、今後の政府経済政策の基本 的態度として次の通り記載されています。

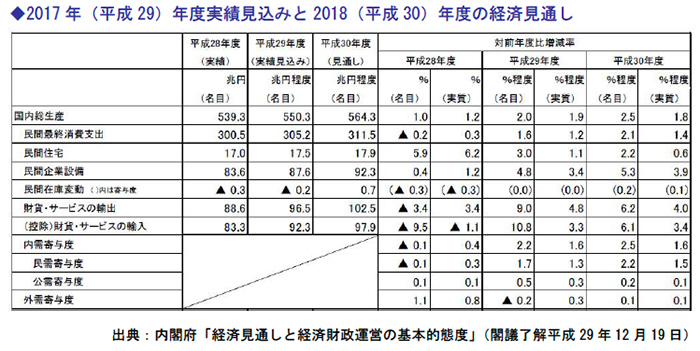

2018年の日本経済見通し

2018年の見通しとしては、雇用・所得環境の改善が続くなかで、各種政策の効果もあって、緩やかに回復していくことが期待されます。

ただし、海外経済の不確実性や金融資本市場の変動の影響に留意が必要となっています。

(1)家計部門

実質雇用者報酬が2016年7-9月期の前年比2.9%から2017年1-3月期にはプラスを維持するも、同0.7%まで伸びが低下しています。

緩やかに上昇する物価に対して、名目賃金が伸び悩んでおり、実質賃金(一人当たり)は前年比で横ばいとなる推移が続き、景気回復の実感値が薄いのが実状です。

2018年度は、さらなる物価上昇が予想されますが、好調な海外需要等による企業業績の改善により名目賃金は増加幅が拡大し、実質雇用者報酬は前年比1.5%へと伸びが高まると予想されています。

(2)企業部門

企業収益、企業の業況判断は、共に改善、倒産件数はおおむね横ばいとなっています。

上場企業の2017年7-9月期の決算は、経常利益は製造業、非製造業ともに前年比で増益、「日銀短観」(9月調査)によると「最近」の業況は「全規模全産業」で改善しているとの報告です。

しかしながら、「国内の消費低迷、販売不振」や「人材の不足、育成難」、「原材料価格、燃料コストの高騰」などによる経営上の不安要素は拭えない見通しです。

(3)政府部門

政府は2017年6月に策定した「経済財政運営と革命の基本方針2017」において、基礎的財政収支を2020年までに黒字化し、同時に債務残高対GDP比の安定的な引き下げを目指す方針を打ち出しています。

(4)外需部門

財の輸出は、2017年半ばにかけては持ち直しが一服していますが、世界経済の回復は続いており、再び増加基調に転じる見込みで、2018年中もその動きは維持される見込みです。

加えてサービスの輸出については、外国人の国内での消費額(インバウンド消費)の増加が続くと期待されます。

(5)為替・物価・株価の見通し

円/ドルは、トランプ大統領のドル高・円安をけん制する発言や、欧米での政治的な混乱、北朝鮮情勢などの地政学リスクの高まりを背景に国際金融市場で混乱が生じた場合には、リスクオフの動きから一気に円高が進む可能性があります。

国内の物価動向については、17年10月の国内企業物価は前年比+3.4%、同年10月の消費者物価(除く生鮮食品)は同+0.8%と年初と比べて上昇幅が拡大。原油価格の底打ちによるエネルギー価格の上昇や、円安による輸入物価の上昇などが、価格の押し上げ要因となっています。

企業業績は、2017年7~9月期に製造業で高い伸びとなったことから、前年比+5.5%と増加が続きました。

企業業績の改善は今後も続き、経常利益は2017年度に前年比+8.8%、2018年度に同+2.1%と増加が続く見込みです。

2.主要業界別の見通し

第1章、第2章ではマクロの視点で日本経済を見てきましたが、ここでは下記の主要業界別に、2018年の先行きについて見ていきます。

自動車・自動車部品

2016年度国内自動車販売台数としては、前年度比2.8%増の507万台を記録しました。

その内訳の一部として、軽自動車販売に関しては、2016年4月に発覚した三菱自動車の燃費不正問題の影響もあり5.1%減の結果です。2017年については、11月末時点(11カ月間)において前年比5.8%増の結果となり、2018年も回復傾向にあります。

新車販売が回復基調を示す一方で、2017年9月に日産の38年間に及ぶ無資格検査、また同10月に神戸製鋼の品質データ改ざんが発覚し、国内外に対する日本のモノづくりへの不信感が著しく増加しており、国内製造業への影響が懸念されます。

2017年6月にはエアバッグのタカタが民事再生法の適用を申請しました。自動車業界含む、製造業の品質に対する信頼の回復が課題となります。

また、世界的な排ガス規制強化により、エコカー(ハイブリッド、EV、燃料自動車)へのシフトが加速しています。世界最大市場である中国では、メーカーに対してエコカーの生産割合を義務付ける方針を示し、イギリスやフランスでも2040年までにガソリン車販売の停止を検討しています。

生産コストとインフラの面がネックとなり急速な普及はしない予想ですが、この潮流は今後も拡大すると考えられます。

電 機

2017年の製造業は、為替の円安傾向と外需による輸出増加を背景に、好調な結果となりました。

日銀が10月2日に発表した9月の企業短期経済観測調査(短観)では、企業の景況感を示す業況判断指数(DI)が大企業・製造業で4四半期連続の改善となりました。

これはリーマン・ショック前と同じレベルの高水準となり、日本経済の復活ぶりを裏付けました。

2017年10月、ソニーは今期の営業利益予想を前年同期比2.2倍となる6,300億円(従来予想は5,000億円)に上方修正するなど好調な状況が続いています。

クローバル経済の成長、モノのIoT化といった技術に支えられ、2018年も堅調な成長を示す予想です。

スマートフォン市場は、2015年までに急速に拡大しましたが、2016年以降、成長がやや鈍化傾向にあります。

2017年11月に発売となったiPhoneX(テン)も13万円を超える高価格帯ながら販売状況は好調で、国内シェアとしてはアップルが50%を占めており、国内トップの地位を継続しています。

世界では、サムスン電子が世界シェア20%となり、世界トップのシェアを占めております。

一方で、国内メーカーについては、国内でのシェアは確保するも、海外のシェアは数%未満となります。

電子部品業界ではスマートフォンの市場拡大に伴い、業績を大きく拡大させてきました。

2018年、スマートフォンの成長が鈍化し、各メーカーは電気自動車向けの部品の開発へ向かうことが予測されます。

自動車で部品採用された場合、長期に渡って継続的な収益が見込めますが、一方で人命にかかわるといったリスクもはらんでおり、高い品質・安全性を確保することが課題となります。

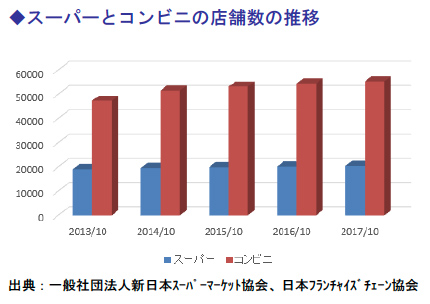

スーパー

新規出店、店舗改装が奏功し、2017年スーパーは堅調な業績を上げています。

現在のスーパー業界は、イオンとセブン&アイ・HDの2強体制となっています。

2018年も安定的な業績が予想される一方で、コンビニ出店攻勢、ドラッグストアの食品売場拡大、人手不足による人件費増加などの影響を受け予断を許さない状況です。

海外に目を向けると、2017年8月、Amazonは店舗数450を有する米ホールフーズマーケットを137億ドルで買収を完了し、小売業界トップのウォルマートへ攻勢をかけている状況がうかがえます。

国内でも2017年4月より「Amazonフレッシュ」として、都心エリアに限定して生鮮食品の配送サービスを開始しました。

順次エリア拡大を予定しており、Amazonの動向は今後も目がはなせません。

GMS(総合スーパー)店舗においては、ユニクロ、ニトリ、インターネット店舗などに、衣料品・住居関連品の顧客を奪われ、店舗改装やテナント誘致による店舗刷新を急ぎますが今後も苦戦が続く見込みです。

エネルギー

2016年4月の電力小売の自由化に続き、2017年4月のガス小売も自由化され、電力・ガス業界は、本格的な競争時代へ突入しました。

通信業者が電力小売りへ参入して既存サービスとのセット販売を行うなど、異業種の参入が競争に拍車をかけています。

2017年7月、東京電力もガス小売へ参入しました。

競争が激化するなか、電力会社とガス会社は、相互に業界参入することで総合エネルギー会社化して生き残りを図る様相です。

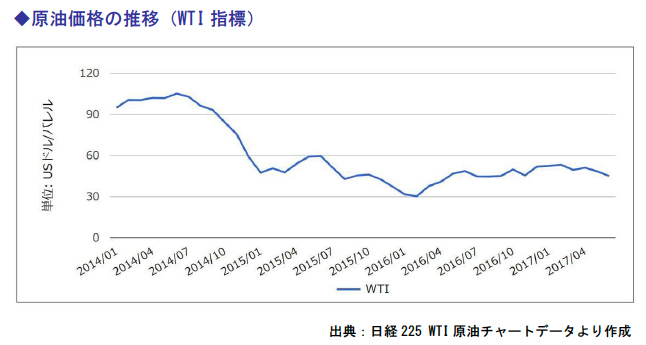

原油市場について、低迷する原油需要の改善を狙い、2016年11月末、OPEC(石油輸出国機構)は8年ぶりの減産で合意しました。

2016年1月に一時30ドルを切っていた価格ですが、2017年は50ドル台で推移し、価格を押し上げました。

2017年11月30日、OPECは減産政策を2018年末まで延長する方針を示し、2017年12月、原油価格を60ドル台まで押し上げ、2018年も一定の上昇傾向を示す予想です。

2015年から2016年にかけて40ドル台で恩恵を受けてきた日本の産業界にとっては逆風となります。

住宅・不動産

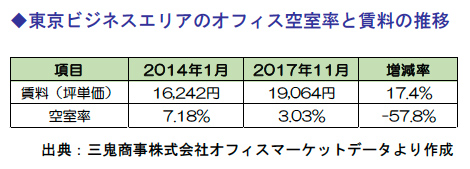

東京ビジネスエリア(千代田区、中央区、港区、新宿区、渋谷区)におけるオフィス空室率については、2014年1月の空室率は7.18%でしたが、2017年11月時点では、3.03%まで低下が進んでいます。

この結果から分かるとおり、都心オフィスは空室の少ない状態が続いています。

この傾向は名古屋、大阪のビジネスエリアでも同様の動きが見られます。

また、東京ビジネスエリアにおける平均賃料も、2017年11月時点で、47カ月連続で上昇しており、大手総合デベロッパーの収益を押し上げる活況が続いています。

2018年についても、超低金利を背景とした融資環境、20年の東京オリンピック需要が後押しとなり、デベロッパー各社の開発意欲は高く、大型開発が行われる見通しです。

2016年の新設住宅着工数は、5.8%増と2年連続で増加していますが、その数字をけん引するのは相続税対策のための貸家となり、また2017年は減少傾向にあります。

中長期的には人口減、世帯数減の影響により、新設住宅着工数は減少傾向にあります。

マンション価格もリーマン・ショック以降値上げ傾向が続いており、高止まりの傾向にあります。

マンション成約数は大きな増加を示していませんが、デベロッパーの業績が好調のため利益を削ってまで値下げする必要性が薄くなっているといった背景が考えられます。

また、低金利の融資環境もデベロッパーの業績好調を後押ししていると考えられます。

建 設

2020年東京オリンピックや大型開発を背景に2017年も大型工事の施工が本格化しており、建設業界は好業績を収めました。

2018年~2019年に施工のピークを迎えるため、ゼネコン各社は、人手確保と施工計画を固めています。

東日本大震災直後までは、官民ともに建設投資が低迷していたため赤字案件なども受注せざるを得ない状況が続いていましたが、震災復興、オリンピック関連の需要により、ゼネコン各社は、利益率も高く工期の長い受注案件を積み上げています。

一方で、ポスト五輪問題として2020年以降に予測される建設投資の大幅な減少に対し、新分野の開拓が急務となっています。

投資開発や再生可能エネルギーによる発電、公共インフラ運営など、建設部門以外の事業をどこまで収益の柱に育てられるかが注目されています。

外 食

2017年、ファミリーレストラン・ファストフード業態が順調な回復傾向を見せました。

ファミリーレストランでは、健康志向を取り入れたメニュー、牛丼店では定食などのバリエーションを充実するなどして差別化を図ることで業績を伸ばしています。

一方で、居酒屋・パブ業態は、若年層の酒離れなども影響し、年々市場規模を縮小する傾向にあります。

また、外食業界を取り巻く環境は厳しさを増しており、人手不足、原材料コスト増、中食需要の増加、消費者の節約志向、少子高齢化社会といった環境が今後も重しとなる予想です。

特に外食業界の人手不足は、一部で厳しい状況が鮮明になり、営業時間の短縮、タッチパネル注文による業務の効率化、外国人労働者の雇用などを行い対応しており、2018年も業界全体の課題として残ります。

原材料コスト増に関連して、大手居酒屋チェーン店「鳥貴族」が280円の均一価格を299円へ値上げしたことが話題になりました。

値上げの影響ですが、直近の客数は減少したもの客単価は微増し、トータルでの売り上げに対しては影響が少なかったと報じられています。

I T

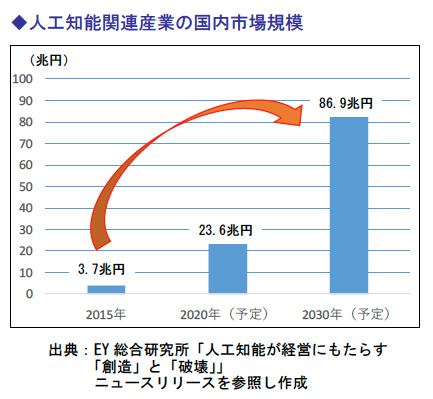

2018年、重要性を増すキーワードは、「AI」、「IoT」、「ビッグデータ」です。

IoTによりあらゆるモノがインターネットにつながりビッグデータが集積され、AIがそれを分析することで生産性の向上や新たな需要やサービスの創出が期待されます。

AI関連の市場規模予測は、2015年の市場規模から15年で23倍となる86.9兆円と予想されており、2018年以降もさらなる加速が見込まれます。

中小企業でも少しずつ活用が進んでおり、タクシー業ではタクシー需要が高いエリアをAIが定期的に予測する、また飲食業ではお客の顔をAIが覚えて来店回数に対しておまけをつけるといった事例があります。

現状、大手企業向けのサービスが中心ですが、今後AIをベースにしたサービスも拡大し導入コストが低下すると予想され、中小企業での採用も増加が見込まれます。

AWS(Amazon Web Service)を中心としたクラウドサービスについても、今後大きな市場拡大が見込まれます。

クラウドを利用することで、自社で高価な設備(サーバー)を購入する必要はなくなり、また費用をかけてシステム構築をしなくても最新のシステムを使用することが可能となります。

これまで大規模なデータセンターを所有し年間1,000億円クラスのIT投資を行ってきた三菱UFJファイナンシャルグループが、2017年5月、AWSを積極採用する方針を打ち出し、業種を問わず、2018年もクラウド利用が一気に加速すると考えられます。

一方で、これまでシステム構築・運用を行ってきた大手ITベンダーには大きな打撃となりITサービス市場におけるシェアを落とす見込みです。

3.日本経済を取り巻く海外経済の動向

今後の企業活動にも大きな影響を及ぼす海外の経済動向について注目点を見ていきます。

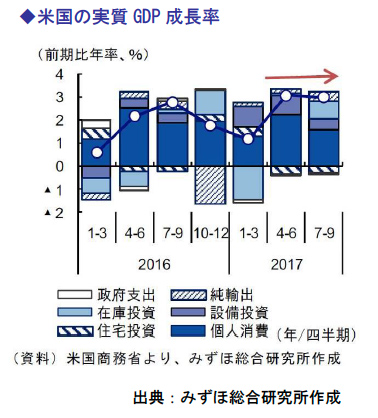

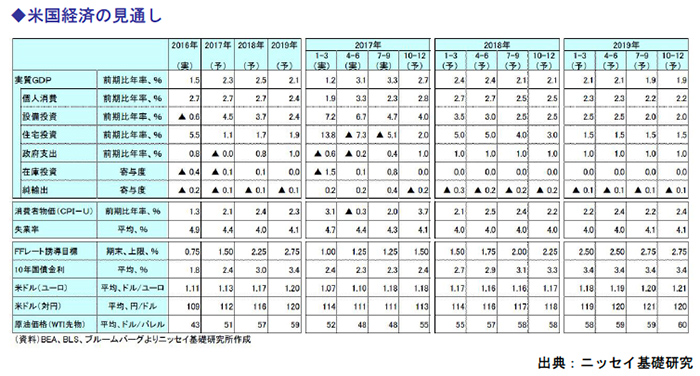

米国経済

2017年1月にトランプ政権が発足した世界経済の2割を超える経済シェアをもつアメリカでは、世界金融危機以降、年間GDP2%程度の成長にて約8年と長期にわたり景気拡大が続いています。

自動車販売に勢いが鈍化する兆候がみられているものの、堅調な雇用・所得環境に加え、新政権の経済政策に対する期待や株価上昇も後押しし、個人消費は増加しています。

住宅市場は、建築労働者の不足等による供給制約はありますが、堅調に推移しています。

労働市場は力強さを増しており、雇用の伸びは引き続き堅調であることに加え、失業率は一段と低下しました。

物価については、足下の数か月間は携帯電話サービス価格等の一時的な低下に伴い、インフレ率が低下しているものの、中期的にはインフレ率がFOMC(連邦公開市場委員会)の長期的な目標となる2%付近に上昇して安定することが見込まれています。

1月29日、米商務省の経済分析局(BEA)は、12月の個人所得・消費支出統計を公表しました。

個人所得(名目値)は、前月比+0.4%(前月値:+0.3%)となり、前月の市場予想の+0.3%を上回りました。

個人消費支出(名目値)は、前月比+0.4%(前月値改定値:+0.8%)と、+0.6%から上方修正された前月を下回ったものの、市場予想の+0.4%に一致しています。

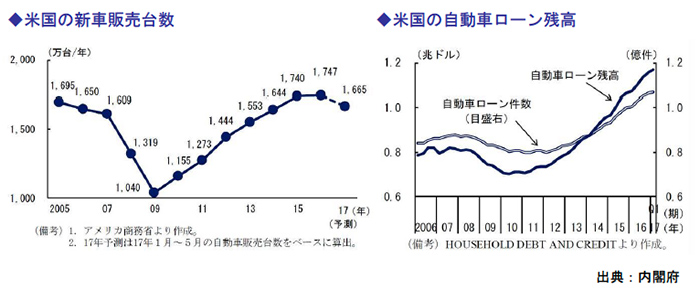

新車販売については、2015年、2016年と1,700万台を超え好調でしたが、2017年踊り

場を迎えています。

一因として、3年程度の使用契約でリース販売された中古車が市場に出回り、品質の良い中古車の供給が増えている状況があります。

こうした状況から2018年についても大きな成長は難しく、横ばいを維持する見通しとなります。

また一方で自動車ローンの残高と延滞率が増加傾向にあり、米国金融に対する懸念事項となっています。

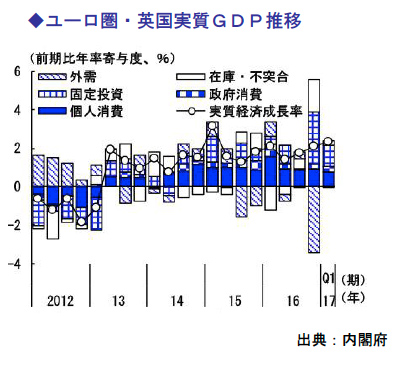

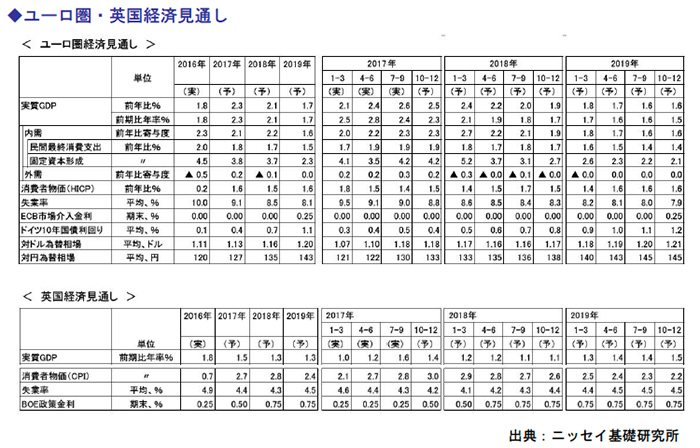

欧州経済

ヨーロッパについては、英国のEU(欧州連合)離脱等の政治的なリスクが懸念された年初の予想に反して、英国では一部に弱めの動きがみられるものの、緩やかな景気回復が続いています。

17年12月7日公表の7~9月期の実質GDPは前期比0.6%、前期比年率2.4%で、4四半期連続で年率2%のラインを超え、年間の実質GDP成長率は前年比2.3%と世界金融危機以降で最も高い成長となる見通しです。

すべてのユーロ導入国でプラス成長が見込まれるのも世界金融危機後で初めてのことです。

EU全体の失業率としては改善が続き、足元では、2000年以降長期平均(9.6%)を下回っていますが、国によってバラつきがあります。

ドイツの失業率は90年の東西ドイツ統一後最低の4%程度を更に下回って推移しています。

一方、スペインの失業率は、10年来初めて20%台を下回る改善が続くも若年失業率は40%と依然として高く、若年層失業率の高止まりはフランス、イタリアなどでも起きています。

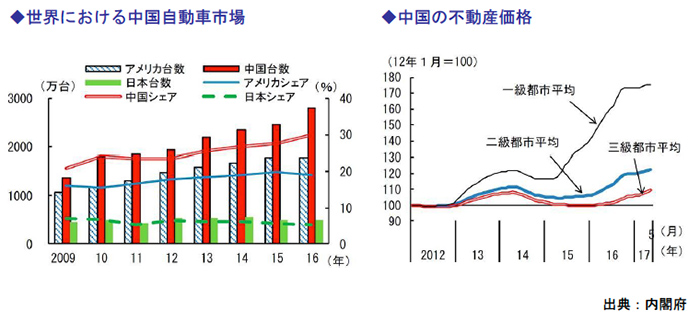

中国経済

中国国家統計局が公表した17年1-9月期の国内総生産(GDP)は、59兆3,288億元(日本円換算では約1,000兆円)となりました。

2011年に記録した2桁成長を最後に低下傾向にあった実質経済成長率は、16年10~12月期前年比6.8%、17年1~3月期同6.9%となり減速の傾向にあります。

そのような経済状況にあるものの、中国では、2015年10月に開始された小型乗用車減税や16年に入り大幅に増加したインフラ投資等の各種政策効果もあり、景気は持ち直しの動きがみられます。

世界における自動車販売台数市場シェアに関しても、依然トップシェアを占めており、拡大傾向にあります。

また、15年10月までの政策金利の引下げや株式市場からの資金流入等を背景に、不動産価格はバブルの様相を示しており、16年以降相次いで価格抑制策が実施されてはいるものの、不動産価格高騰は依然として続いています。

細かく見てみると、不動産価格の高騰には2極化がみられます。

上海、深圳などの1級都市では急激な高騰が続いており、前年比で住宅価格が30倍に迫るエリアが出てきているとの報告もあります。

こうしたなか、政府は、17年3月の全国人民代表大会(全人代)において、経済・社会の安定をより重視した上で、17年の実質経済成長率を6.5%前後、都市部新規就業者数を前年差100万人増の1,100万人とするなどの目標を掲げています。

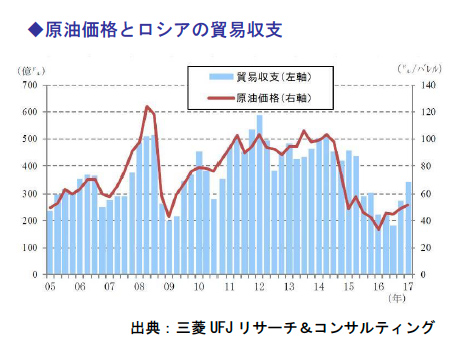

ロシア経済

ロシア経済は、2000年代半ばに高成長を遂げ、BRICsとして注目が高まりましたが、2010年代に入ると鈍化が続き、2015年、2016年とマイナス成長に転落しました。

しかしながら、2016年以降の原油価格の回復も貢献し、2017年以降はプラスに転じ、ゆるやかな回復基調が見込まれています。

回復率は限定的で1~2%程度にとどまる見込みです。

ロシアは、輸出のおおよそ80%を天然資源に依存しており、景気動向が原油価格に左右されてしまうという面があります。

右図に示す通り、ロシアの貿易収支が原油価格の推移とある程度同じ動きをしていることが読み取れます。

2015年に景気を落ち込ませる引き金となったのが2014年のルーブルの暴落です。

通貨急落の要因として、ウクライナ危機をめぐる欧米諸国による対ロシア経済制裁発動、主力輸出品である原油の国際価格下落が背景にあります。

2014年1月から2016年1月までの2年間で、ルーブルの為替相場は半分以下に下落しました。

アジア新興国経済

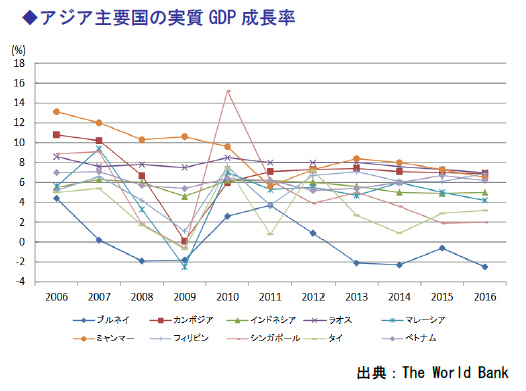

東南アジア各国の経済について国毎にバラつきがあるものの、好調な輸出と、安定的な内需により、堅調な成長が続いています。

輸出に関しては、世界的なIT需要のサイクルが改善し、またエレクトロニクス商品の輸出が拡大し景気を支えています。

加えて、世界的な半導体需要による設備投資も行われ、堅調な成長を後押ししています。

また消費に関しては、企業業績の回復を通して雇用・所得環境が改善され、またインフレも鎮静化していることから堅調を維持しています。

2018年については、内需拡大で輸入の伸びが増加し、輸出による成長率寄与度がやや弱まるも、世界的なIT需要は継続する見込みであり、輸出は緩やかながらもプラス成長で推移し、継続的な成長が続くと予想されます。

4.2018年に注目したい経済キーワード

2018年に注目したい主要なキーワード3つについて解説していきます。

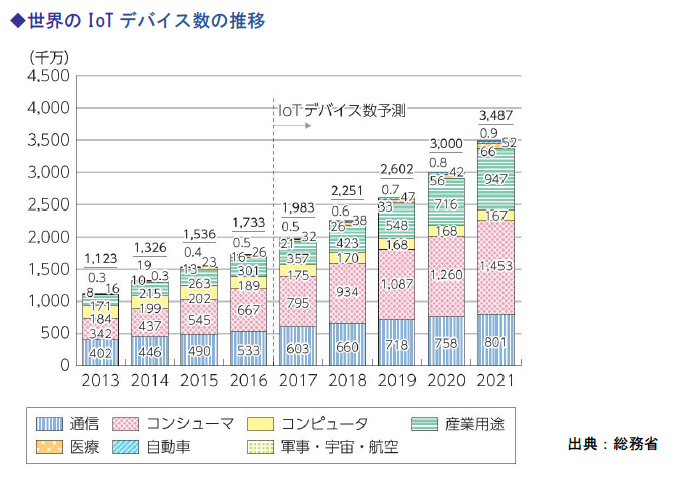

IoT

IoTとは、Internet of Thingsの略で、パソコンやスマートフォンなどのコンピューターや通信関連機器だけでなく、家電や自動車、病院や工場など各施設の制御機器、警報機、監視カメラ等、様々なモノがインターネットと接続され遠隔操作や管理、情報収集が可能となる技術のことです。

例えば、インターネットを通じて家電の利用状況を把握することや、高齢者や子供の見守りサービス、出先からの空調コントロールといったことが出来ます。

総務省「平成29年版情報通信白書」には「HIS Technologyの推定によれば、2016年時点でインターネットにつながるモノ(IoTデバイス=固有のIPアドレスを持ち、インターネットに接続が可能な機器)の数は173億個であり、2015年時点の154億個から12.8%の増加と堅調に拡大しており、2020年は約300億と現状の数量の2倍に規模が拡大する見通しである」との記載があります。

反面、IoT関連機器を標的としたサイバー攻撃にも対応していかなければならないと想定されます。

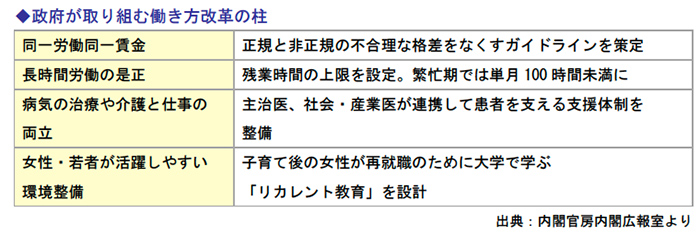

働き方改革

働き方改革は安倍政権が掲げる「一億総活躍社会」の実現に向けた「最大のチャレンジ」とされる取り組みです。

一人ひとりが、より良い展望を持てる社会を実現するために労働制度の改革、労働生産性の改善の施策が導入されています。

安倍首相自ら議長を務め、経団連や連合など労使のトップが参加する「働き方改革実現計画」をまとめたことで、動きが本格化し始めました。

本改革の柱の1つが「同一労働同一賃金」による非正規雇用の処遇改善です。同一労働同一賃金とは、同じ企業で働く正社員と、パートや派遣社員に代表される非正規雇用者との間にある不合理な待遇差の解消を目指す取り組みで、政府は16年末にガイドライン案を示し、いかなる待遇差が問題になるかを例示しています。

もう1つの柱は「残業時間の罰則付き上限規制」による長時間労働の是正です。

これまでも残業時間の上限規制はあったものの、労使が合意すれば、残業時間を際限なく増やすことが出来る様になっていました。

今後は、労働基準法を改正し、残業時間の上限について月45時間、年360時間を原則とし、繁忙期でも年720時間(月平均60時間)、単月で100時間(休日労働を含む)とするなど一定の規制を設け、違反した場合には罰則を科されることとなります。

政府は当初、一連の法改正について17年秋の臨時国会で可決・成立させる方針を示していましたが、衆議院解散の影響で法案の提出は見送られ、今後の動向が注目されています。

仮想通貨

仮想通貨は、ネット上で一定の価格で流通し、物品やサービスの決済に使用でき、円やドルなどの法定通貨とも交換できるという特徴を持ちます。

現在、仮想通貨は1,000種類にも及ぶと言われ、その中でも2017年10月13日時点での仮想通貨の市場規模(時価総額)TOP10は以下の通りです。

仮想通貨の世界取引における日本の割合は約58%。これによりビットフライヤー(日本で初めて設けられた仮想通貨の販売所)は世界一の取引所になっています。

これから仮想通貨は、国内外さらには金融業界のみならずITをはじめとする他産業からも、仮想通貨の発行事例が続々と出てくる可能性があります。

仮想通貨が「投資商品」や「送金手段」、さらには「決済手段」などとして普及するためには、今後、仮想通貨の取引業者や業界団体の努力によって、消費者保護や利便性向上を優先した健全な取引市場が形成されることが不可欠と想定されます。

まとめ

IoT関連の市場は2018年前年比2桁増に達すると予想され、IoT関連機器は更にアイテム数を増やし、我々の身近なものとなっていく見込みです。

働き方改革においては、IoT、AI時代に相応しいRPA(Robotic Process Automation:ロボットによる業務自動化)が注目されるなど、働き方改革そのものが新たなビジネスチャンスとなっています。

雇用・所得環境の改善が続く中で、各種政策の効果もあり、2018年も景気は緩やかな回復基調が続くと予想されます。

■参考文献

『経済がわかる 論点50 2018』東洋経済新報社

『日経キーワード2018-2019』日経HR

『会社四季報 業界地図 2018年版』東洋経済新報社

『2018年日本はこうなる』三菱UFJリサーチ&コンサルティング

『為替予測』日本銀行

『シンクタンクレポート』三菱UFJリサーチ&コンサルティング

『2017/2018年度短期経済見通し(2017年12月)』三菱UFJリサーチ&コンサルティング

『経済・産業レポートとマーケット情報』三菱UFJリサーチ&コンサルティング

『エコノミスト・レター』ニッセイ基礎研究所

『2017・2018年度経済見通し』ニッセイ基礎研究所

『内外経済見通し』みずほ総合研究所

『スーパーマーケット店舗数推移』一般社団法人新日本スーパーマーケット協会

『コンビニ店舗数推移』日本フランチャイズチェーン協会

『電機大手7社の決算』産経ニュース

三鬼商事株式会社オフィスマーケット情報