1.平成27年度税制改正の基本的な考え方

安倍政権はこれまで、「大胆な金融政策」「機動的な財政政策」「民間投資を喚起する成長戦略」の「三本の矢」からなる経済政策=アベノミクスを推進してきました。

税制面からは、雇用促進税制や生産性向上設備投資促進税制を創設するなど、企業に対する大胆な減税措置が講じられ、それにより就業者数や名目総雇用者所得の増加など雇用・所得環境は改善、企業部門も高水準の経常利益を実現しています。

一方で、個人消費に目を向けてみると、平成26年7-9月期の実質GDP成長率が2四半期連続でマイナス成長となるなど、景気の回復状況にはばらつきがみられ、特に地方や中小企業ではアベノミクスの成果を十分に実感できていません。

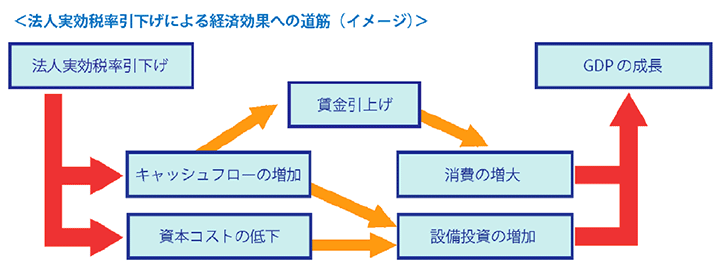

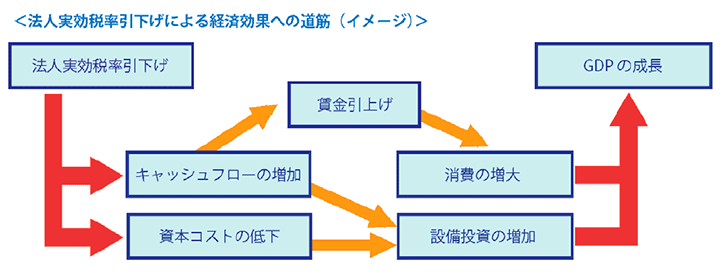

このような状況を受けて平成27年度税制改正は、「デフレ脱却・経済再生」というこれまでの方向性を受け継ぎつつ、さらに、企業収益の拡大が速やかに賃金上昇や雇用拡大につながり、消費の拡大や投資の増加を通じてさらなる企業収益に結び付くという、経済の好循環を着実に実現していくことを目指して決定されました。

1.デフレ脱却・日本経済再生に向けた税制措置

1.成長志向に重点を置いた法人税改革

法人税改革とは、課税ベースを拡大しつつ税率を引下げることにより、「稼ぐ力」のある企業の税負担を軽減することで、収益力の改善に向けた投資や新たな技術開発等への挑戦がより積極的になり、それが成長につながっていくように構造改革を行うものです。

「個人レベルではアベノミクスの恩恵が感じられない」という課題が指摘されていますが、法人税改革を通じて企業が収益力を高めれば、継続的な賃上げが可能な体質となり、より積極的な賃上げへの取組みが可能となります。

すでに過去の税制改正で所得拡大促進税制が創設・拡充されていますが、今回はさらにその要件を緩和するとともに、法人事業税の外形標準課税においても、新たに所得拡大促進税制を導入。

「賃上げへの動き出しを一層力強く後押しする」と宣言しています。

2.高齢者層から若年層への資産の早期移転を通じた住宅市場の活性化

経済波及効果の大きい住宅需要を喚起するため、高齢者層から若年層への資産の早期移転を促進する措置を講じることとされました。

また、消費税率引上げの前後における駆け込み需要およびその反動による住宅市場への影響を緩和するため、住宅取得等資金に係る贈与税の非課税措置が拡充されます。

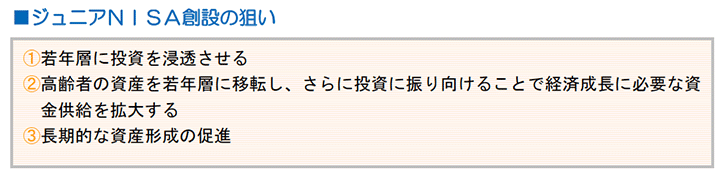

3.投資家のすそ野拡大・成長資金の確保

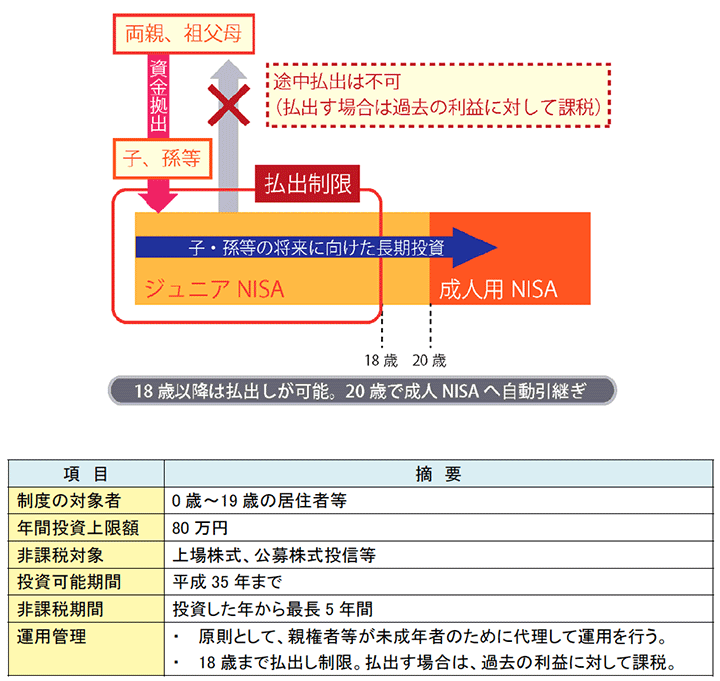

「家計の安定的な資産形成を支援する」「経済成長に必要な成長資金を確保する」という2つの観点から、投資のすそ野を若年層にまで拡大することを目的にジュニアNISA(未成年者口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置)を創設。

また、平成26年からスタートしているNISAについて、年間投資上限額の引上げが行われます。

2.地方創生・国家戦略特区

1.東京圏への人口集中の是正・各地域での住みよい環境の確保

わが国では現在、東京圏への人口集中が進行する一方、地方の衰退傾向が顕著になっています。

そこで今回の税制改正大綱には、「東京圏への人口の過度の集中を是正し、それぞれの地域で住みよい環境を確保する」とともに、「急速な少子高齢化の進展に的確に対応し、人口の減少に歯止めをかける」ことのできる税制を構築することが盛り込まれました。

2.国家戦略特区

国家戦略特区内で行われる特定中核事業について税負担を軽減する各種制度については、わが国の経済再生に大きく寄与する事業を支援する観点から、税制の対象となる特定中核事業を新たに追加するとともに、特区に認定されなかった地域とのバランス、地方創生や国際戦略総合特区等における他の税制との役割分担や整合性等に留意しつつ、引続き検討することとされています。

3.少子高齢化の進展・人口減少への対応

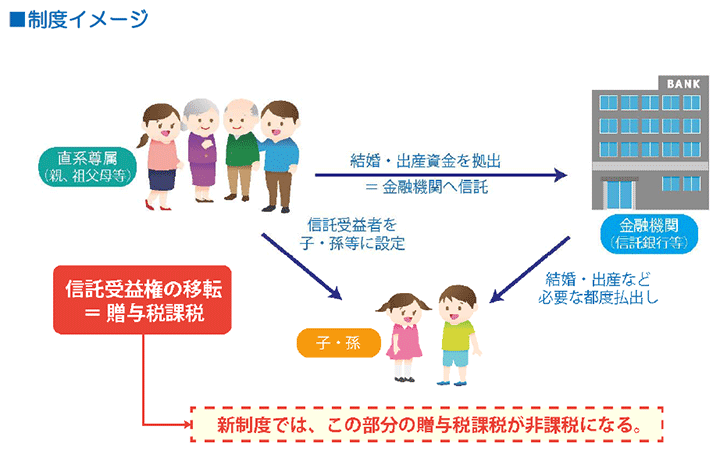

将来の経済的不安が若年層に結婚・出産を躊躇させる大きな要因の一つとなっていることを踏まえ、祖父母や両親の資産を早期に移転することを通じて、子や孫の結婚・出産・育児を後押しするため、これらに要する資金の一括贈与に係る非課税措置が講じられます。

また、昨年中にマスコミを賑わせた「配偶者控除の廃止論」をはじめとする各種控除の見直しについては、平成27 年度税制改正では実施されず、(1) 効果的・効率的に子育てを支援する、(2) 働き方の選択に対して中立的な税制を構築する−−という2つの観点から一体的な見直しを丁寧に検討することとされました。

3.社会保障・税一体改革

1.消費税率10%への引上げ時期の変更

経済再生と財政健全化を両立するため、平成27年10月に予定していた消費税率10%への引上げ時期を平成29年4月とすることが税制改正大綱に明記されました。

なお、社会保障制度を次世代に引渡す責任を果たすとともに、市場や国際社会からの信認を高めるために財政健全化を着実に進める姿勢を示す観点から、平成29年4月の消費税率10%への引上げは「景気判断条項」を付さずに確実に実施されることが明言されています。

2.消費税率引上げ時期の変更に伴う対応

消費税率引上げによる住宅投資への影響の平準化・緩和のため平成25年度税制改正で実施された住宅ローン減税の拡充措置が、消費税率引上げ時期の変更を踏まえ、その対象期間を平成31年6月30日まで1年半延長されます。

なお、この措置の延長により、地方自治体の税収が引続き減少することになるため、減収額については全額国費で補塡することとされました。

車体課税については、平成26年度税制改正において「消費税率10%段階で結論を得る」こととされていましたが、税率引上げに伴い、平成28年度以後の税制改正において具体的な結論を得ることになりました。

3.消費税の軽減税率制度

消費税の軽減税率制度については、「関係事業者を含む国民の理解を得た上で、税率10%時に導入する」ということが明記されました。

平成29年度からの導入を目指し、対象品目、区分経理、安定財源等について、早急に具体的な検討が進められます。

4.固定資産税

土地に係る固定資産税については、一部の減額制度や負担調整措置により不均衡が生じているという問題があります。

ただ、現下の最優先の政策課題はデフレ脱却であることを踏まえ、平成27年度から平成29年度までの間、土地に係る固定資産税の負担調整の仕組みと地方公共団体の条例による減額制度は継続することとされました。

しかしながら、今後、わが国がデフレから脱却し、地価が一定程度の上昇に転じることも想定されるため、負担の不均衡が再拡大することが見込まれます。

そのため、次期評価替えまでの間に、デフレ脱却の動向を見極めつつ、税負担の公平性や市町村の基幹税である固定資産税の充実確保の観点から、異なる用途の土地や他の資産との間の税負担の均衡化等、固定資産税の今後を見据えた検討を行うこととされました。

5.国境を越えた取引等に係る課税の適正化

国内外の事業者間の競争条件の公平性を確保する、国境を越えた人の動きに係る租税回避を防止する、などの観点から、国境を越えた取引や人の動きに係る課税の適正化に向けて取り組んでいくこととされました。

6.復興支援のための税制上の措置

東日本大震災からの復興は、わが国における最優先課題であり、税制面からも引続き支援を行うこととされました。

7.円滑・適正な納税のための環境整備

納税環境整備については、平成27年秋からスタートする「マイナンバー制度」に付随した改正が目立ちます。

例えば、マイナンバーが付された預貯金情報を税務調査で効率的に利用するため、金融機関が預貯金情報をマイナンバーにより検索可能な状態で管理することが義務付けられました。

また、国税関係書類のスキャナ保存制度の要件緩和、電子申告による税務手続の簡素化などが進められます。

2.法人課税の改正

本年度の法人課税の改正は、「企業の収益力改善に向けた投資」や「新たな技術開発への挑戦」など、「成長志向に重点を置いた法人税改革」に着手することを念頭に実施されます。

特に、(1) 世界的に見て割高な法人実効税率の引下げにより、ビジネス環境を改善すること、(2) コーポレートガバナンスの強化による新陳代謝を促進すること、(3) 産業競争力を高めることで企業に「稼ぐ力」を持たせ、賃上げへの動き出しをより一層力強く後押しすること――という3つの大きな思想を最重要のテーマとして、各種改正項目が決定されました。

1.法人実効税率の引き下げ

1.法人税率の引下げ

(1) 税率引下げの背景

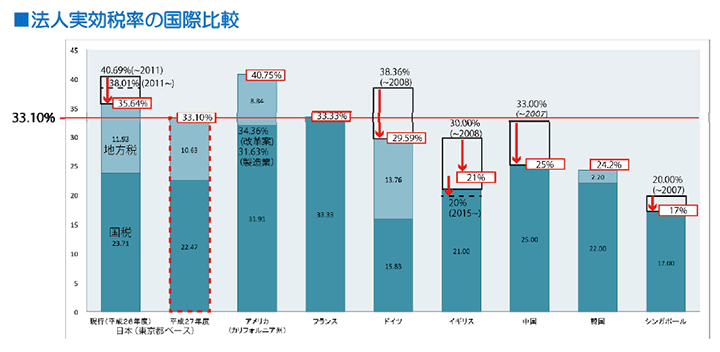

アジアや欧州では、税率を引下げることでグローバル企業を誘致する動きが加速しています。

主要国の中でも、米国に次いで2番目に高かった法人実効税率の引下げを進めることで、日本企業の国際競争力を高めるとともに、国際企業に対する立地競争力を強化し、日本への事業所誘致を活性化させたり、日本企業の海外移転を防止し、国内雇用の維持・国内景気浮上のカンフル剤になるものと期待されています。

(2) 引下げ率

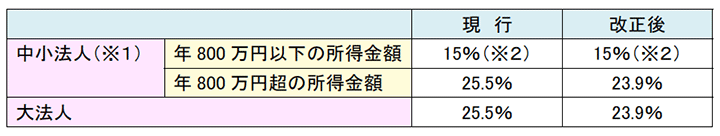

(※1)中小法人とは、期末資本金の額が1億円以下で、資本金の額が5億円以上の大法人の完全支配関係

にある法人を除いた法人をいいます。

(※2)中小法人に対する軽減税率の特例が2年間延長となり、引き続き年800万円以下の所得金額に対しては、15%(本則19%)の税率が適用されます。

(3) 適用事業年度

平成27年4月1日以後に開始する事業年度から適用されます。

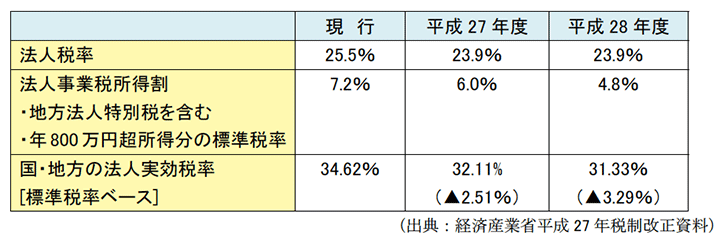

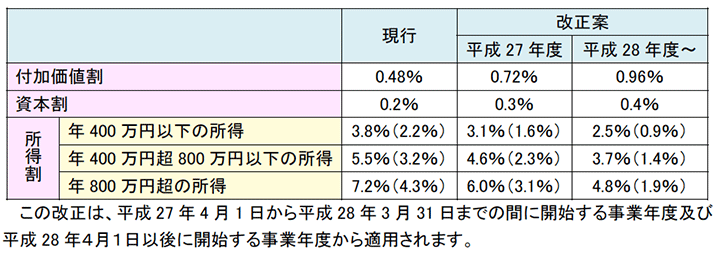

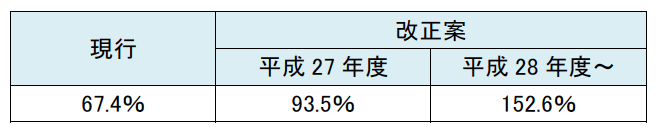

(4) 実効税率の引下げ予測

法人税率の引下げのほか、法人事業税所得割・地方法人特別税の税率変更により、わが国の標準税率ベースの実効税率は、次のように引下がることになります。

2.代替財源確保に向けた改正項目

1.欠損金の繰越控除制度の利用制限

(1) 制度見直しの背景

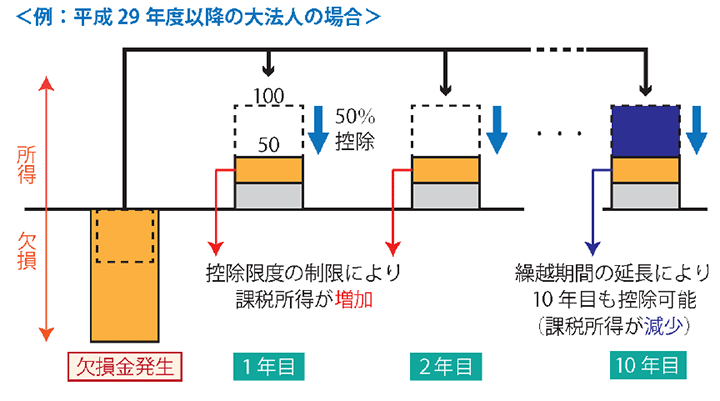

欠損金の繰越控除制度は、平成24年度税制改正により、期末資本金の額が1億円超の大法人につき、控除できる金額が「所得金額の80%まで」に制限されるとともに、繰越期間控除が最長9年間に延長されました。

しかし、今回の税率引下げに伴う代替財源確保の動きから、さらに制度の見直しが進められました。

(2) 控除できる繰越欠損金の限度額

繰越欠損金の控除限度額が、平成27年4月1日以後の各事業年度において、二段階で縮小されます。

なお、この見直しは、すべて大法人に関連するものであり、中小法人については現行通りの取扱いとなります。

1.繰越控除限度額の計算(※)

繰越控除限度額の計算

※ 当該事業年度において控除できる欠損金の額は、上記に示した控除限度額と、繰越欠損金の額のうちいずれか小さい額です。

(2) 控除限度額の特例

赤字が先行しやすいベンチャー企業や、経営再建を行う企業については、雇用やイノベーションを生み出す創業や円滑な事業再生を促進する観点から、7年間、100%控除できる仕組みが新たに導入されます。

この仕組みにより、ベンチャー企業や経営再建を行う企業の税負担が7 年間軽減され、そのキャッシュフローが前向きな投資に回り、ベンチャー企業の成長・発展や迅速な事業再生が期待できます。

(3) 繰越期間及び帳簿書類の保存期間の延長

1.繰越期間の延長

欠損金を当該事業年度の所得金額から控除することができる繰越期間は、現行の9年間から最長10年間に延長されます。

2.適用事業年度

平成29年4月1日以後に開始する事業年度に生じた欠損金から適用されます。

3.保存期間の延長

欠損金の繰越期間の延長に伴い、帳簿書類の保存期間もこれまでの9年間から、10年間に延長されることになりました。

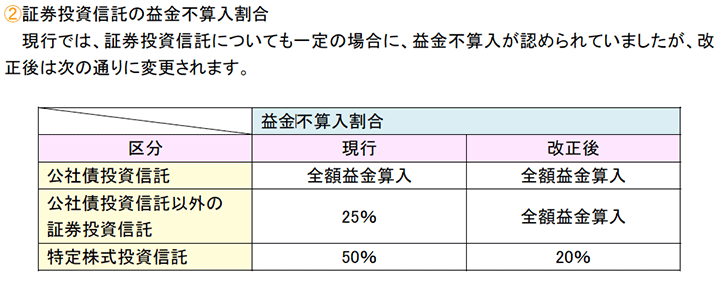

2.受取配当等の益金不算入制度の縮小

(1) 制度見直しの背景

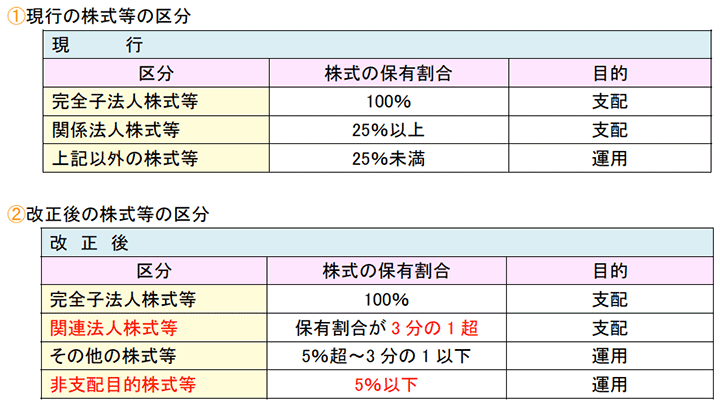

企業の株式保有は、支配関係を目的とする場合と、資産運用を目的とする場合があり、それぞれの保有目的により配当収益に対する課税の意味合いが変わってきます。

特に、株式の保有割合が低く、投資としての意味合いが強い場合には、他の資産運用手段との間で選択が歪められないよう、課税を強化する観点から見直しが進められました。

(2) 益金不算入となる株式等の範囲

受取配当等の益金不算入制度の対象となる株式等の区分は、株式の保有割合に応じて、次のように分類されることになりました。

改正後の株式等の範囲では、支配目的と運用目的を明確に区分し、支配目的を示す保有割合が、これまでの「25%以上」から「3分の1超」へと変更されることになりました。

また、新たに資産運用目的を示す株式等の範囲が創設され、保有割合が5%以下の株式は、「非支配目的株式等」に分類されることとなります。

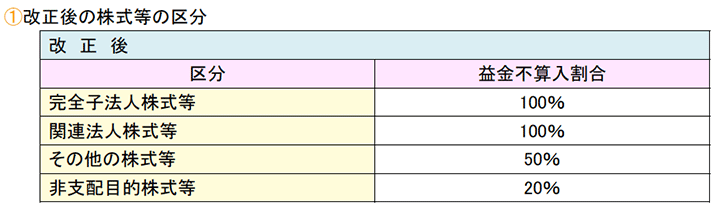

(3)益金不算入割合

上記の株式等の区分に応じて、益金不算入となる配当金等の額は、次の通りとなります。

現行制度では、株式の保有割合が25%以上の場合には100%、25%未満の場合でも50%の益金不算入が認められていましたが、改正後は、支配目的として認められる3分の1超の場合に100%、5%超~3分の1以下の場合には50%、保有割合が5%以下の場合には、20%までしか益金不算入が認められなくなり、配当金に対する課税強化の流れがより一層強まることになります。

※ 特定株式投資信託とは、日経300 など一定の要件を満たす上場銘柄で構成される投資信託を言います。

(4) 株式等に係る負債利子の控除

これまで、受取配当等の益金不算入制度では、配当等の元本である株式等を取得する際に生じた負債利子の額を控除して計算されてきました。

今回の改正により、前記(2)-2の「その他の株式等」と「非支配目的株式等」に分類された場合には、負債利子がある場合の控除計算の対象から除外されることとなりました。

3.地方創生・所得拡大に向けた取り組み

1.地方拠点強化税制の創設

(1) 制度創設の背景

東京への過度な人口集中を是正するためには、地方企業が雇用の場を確保し、人材を定着させる必要があります。

このため、地方公共団体による計画的・戦略的な企業誘致の取組みを政策的に支援する目的から、本社機能等を東京圏から地方に移転させたり、地方においてその本社機能等を拡充した場合には、本社等の建物に対する投資減税制度や、雇用の増加に対する税額控除制度の特例(雇用促進税制)などを適用できることになりました。

(2) 地方拠点強化実施計画

この制度の適用を受けるためには、あらかじめ「地方拠点強化実施計画(仮称)」を策定し、都道府県知事の承認を受ける必要があります。

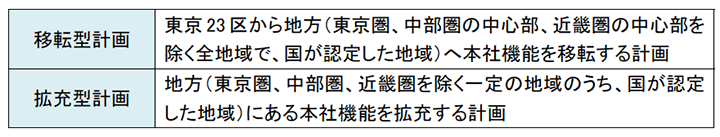

この「地方拠点強化実施計画(仮称)」とは、次の2つに分けられます。

(1) 本社機能とは

経営意思決定、経営資源管理(総務・経理・人事)、各種業務統括(研究開発・国際事業等)などの事業所をいう。

工場および当該地域を管轄する営業所等は含まない。

(2) オフィス減税の適用対象資産

オフィス減税の適用対象資産

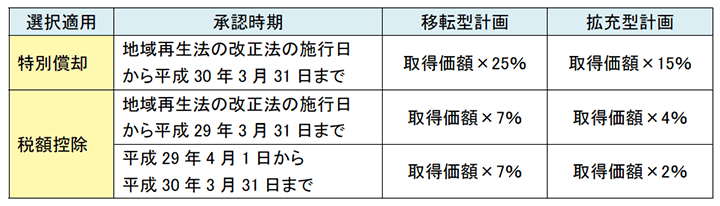

(3) 地方拠点オフィス等を取得した場合の特別償却・税額控除

地方拠点強化実施計画の承認を受けた法人が、その承認の日から2年以内にその実施計画に記載された建物および付属設備等を取得し事業の用に供した場合には、その取得したオフィス等の取得価額に対して、特別償却と税額控除の選択適用が認められます。

なお、税額控除の適用を受ける場合には、法人税額の20%が上限となります。

2.地方拠点強化税制内での雇用促進税制の拡充

(1) 制度拡充の背景

地方拠点強化税制は、東京圏の企業による地方移転や、地方における本社機能の拡充を支援することで、地域経済の活性化を推進するためのものです。

地域経済の活性化に最も効果を発揮するのは、地方における雇用の創出であり、雇用促進税制の拡充は、その流れをより一層強めるものといえます。

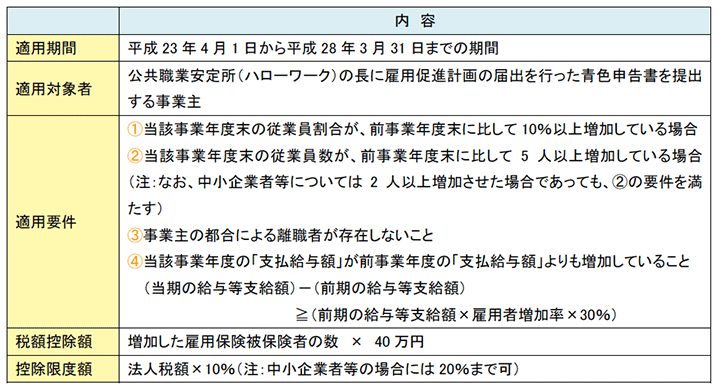

(2) 現行の雇用促進税制の概要

雇用促進税制は、従業員のうち雇用保険の一般被保険者の数を「10%以上かつ5人以上増加させる」等の要件を満たした場合、増加1人当たり40万円の税額控除が受けられる制度です。

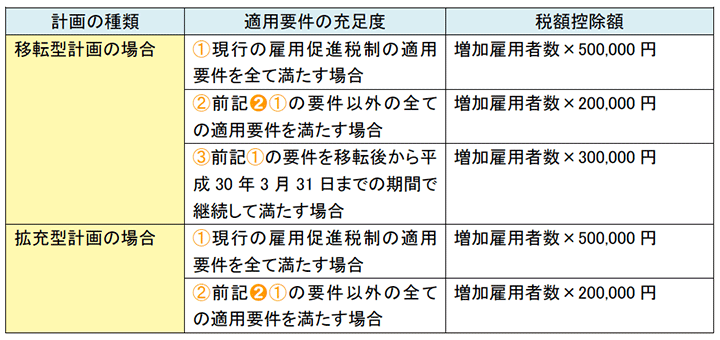

(3) 地方拠点強化税制での拡充内容

地方拠点強化実施計画の承認を受けた法人は、その承認の日から2年以内の日を含む事業年度に、その計画に従って移転または新・増設した特定施設における増加雇用者数(法人全体の増加雇用者数を上限とする)に、次の金額を乗じて計算した金額を、税額控除することができます。

(4) 控除限度額

地方拠点強化税制の適用法人が、雇用促進税制により税額控除できる金額は、現行の雇用促進税制により控除される金額との合計額が、法人税額の30%に相当する金額までとされています。

4.その他の改正項目

1.所得拡大促進税制の要件緩和

(1) 制度の概要と改正の背景

「成長による富の創出」を促進するためには、個人所得の拡大を図り、消費需要の回復を通じた経済成長を達成する必要があります。

そこで、平成25年度税制改正では、企業が従業員に対し給与等の支給額を増加させた場合に、その増加額のうち一定割合に相当する金額の税額控除を可能とする「所得拡大促進税制」が創設されました。

現在、消費増税による影響のため国内消費需要の回復が遅れていることから、賃上げへの動きを更に加速することを目的として、同制度の適用要件が緩和されることになりました。

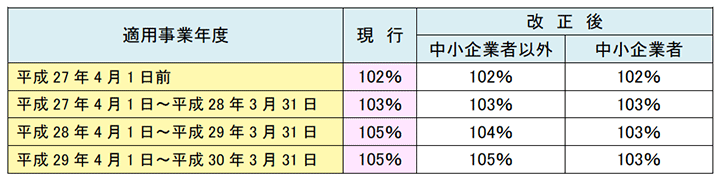

(2) 適用対象法人及び適用年度

青色申告書を提出する法人が、平成25年4月1日から平成30年3月31日までの間に開始する各事業年度で、国内において雇用する使用人に対して支給する給与の額が適用年度に応じた割合分増加し、かつ、一定の要件を満たす場合には、所得拡大促進税制の規定を適用することができます。

(3) 適用要件の緩和

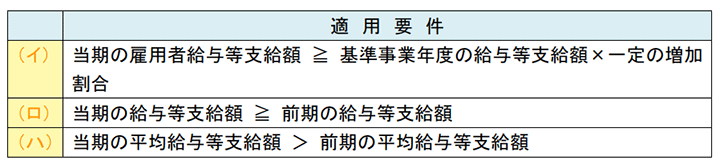

次の3 つの要件を充足した場合に、所得拡大税制の規定を適用することができます。

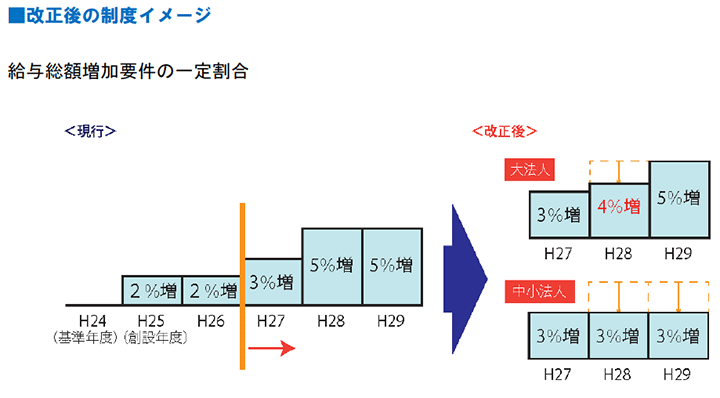

本年度の税制改正においては、(1)の要件のうち「一定の増加割合」の要件が緩和されることとなりました。

1.所得拡大促進税制の適用要件

※ 基準事業年度とは、平成25年4月1日以後に開始する各事業年度のうち、最も古い事業年度の直前事業年度を指します。

※ 給与等支給額は、国内雇用者に対する給与等の支給額で、各事業年度の法人の所得金額の計算上損金の額に算入されるものをいいます。

2.一定の増加割合

日本経済、ひいては企業活動にも大きな影響を及ぼす海外動向について注目点を見ていきます。

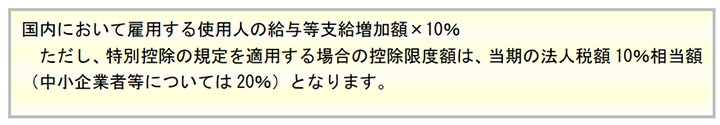

(4) 特別控除額の算定

2.研究開発税制の拡充と見直し

(1) 制度改正の背景

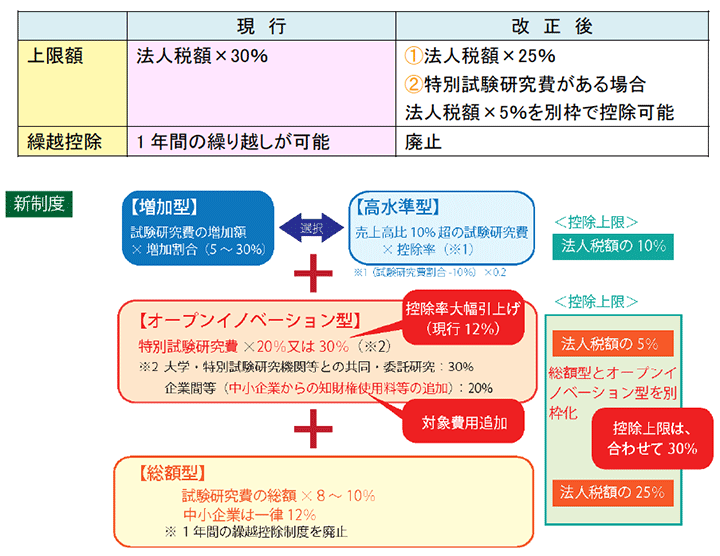

わが国の国際競争力を支える研究開発については、「民間研究開発投資を対GDP比で世界1位に復活」という日本再興戦略の目標達成に向け、イノベーション源泉の維持・強化を図るため、主要国の研究開発税制と同一条件下での競争環境を確保しつつ、オープンイノベーション型研究開発で遅れをとる日本企業に対して、オープンイノベーションを重点的に推進する改正内容が盛り込まれています。

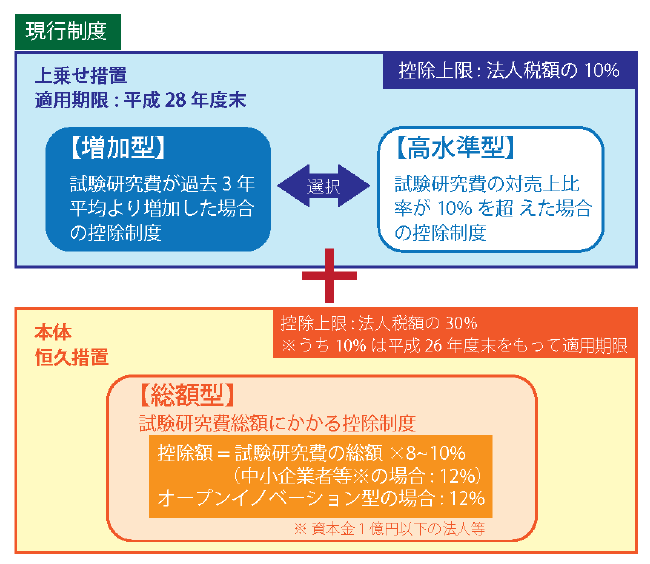

(2) 現行の試験研究費の特別控除制度

現行制度では、次のように恒久措置である総額型制度(中小企業者の場合には、支出型制度を採用)に、上乗せ措置である増加型制度と高水準型制度を選択適用する形で、控除額が計算されていました。

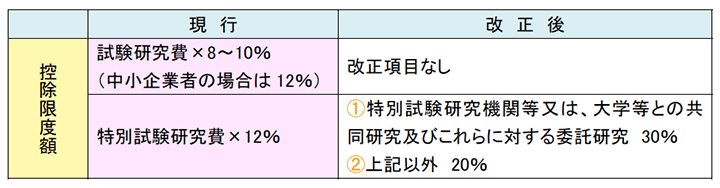

(3) 総額型制度における改正項目

平成27年税制改正では、恒久措置である総額型制度の控除限度額について、特別試験研究費の控除限度額が下記のように拡充されました。

(4) 特別試験研究費の対象範囲の拡大

企業(大・中堅・中小・ベンチャー企業)・橋渡し研究機関・大学等が各々の機能を発揮しつつ有機的に連携するイノベーション・ナショナルシステムの強化を図るため、控除率の引上げを行うとともに、その特別試験研究費の対象範囲が大きく広がります。

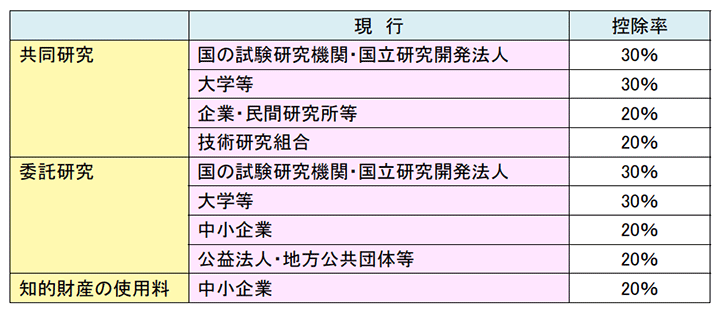

(5) 控除上限額の変更と繰越控除制度の廃止

平成27年度税制改正では、恒久措置である総額型制度控除できる上限金額と、繰越控除制度について次のような改正が行われます。

(6) 適用事業年度

平成27年4月1日以後に開始する各事業年度より適用されます。

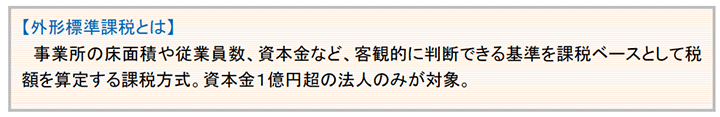

3.外形標準課税の拡大

(1) 制度改正の背景

企業はその活動にあたり、地方自治体から様々な行政サービスの提供を受けています。

法人事業税とは、それらの行政サービスに必要な経費を分担すべきであるという考え方(=応益課税)に基づいた税金です。

平成27年度税制改正では、この法人事業税における応益課税の性格をより明確なものとするため、外形標準課税が拡大されることになりました。

法人事業税は、(1)「所得割」と呼ばれる企業の所得のみを基準として税額を算定する部分、(2)「付加価値割」と呼ばれる報酬給与額や支払利子、支払賃借料などを基準として税額を計算する部分、(3)「資本割」と呼ばれる資本金や資本積立金を基準として税額を計算する部分の3つで構 成されています。

このうち所得割は、所得のみを計算のベースとしていることから、「行政サービスの経費を分担する」という同税の考え方にそぐわない側面があり、長らく問題視されてきました。

今回の改正では、この所得割の部分が縮小されるとともに、付加価値割、資本割の部分が拡大されます。

これにより、資本金1億円を超える多くの企業で増税になると予想されています。

(2) 改正の概要

1.法人事業税の税率の改正

付加価値割、資本割の税率が引上げられ、所得割の税率が引下げられます。

(2) 地方法人特別税の税率の改正

法人事業税の税率の改正に伴って、資本金1億円超の普通法人の地方法人特別税の税率が下表のように引上げられます。

(3) 資本割の課税標準の見直し等

資本割の課税標準について、「資本金に資本準備金を加えた額」が資本金等の額を下回る場合、「資本金に資本準備金を加えた額」が課税標準となります。

(4) 付加価値割における所得拡大促進税制等の導入

付加価値割の税率引上げに伴って、法人の雇用者給与等支給額が一定額増加した場合には、一定金額を付加価値割の課税標準から控除する制度が創設されます。

また、外形標準課税の拡大に伴う負担軽減措置として、法人事業税の税率の改正に伴う負担変動の軽減措置が導入されます。

3.個人所得課税の改正

平成27年度税制改正の議論の過程では、所得税の計算における各種控除制度の見直しが大きな論点となりました。

特に「配偶者控除」についてはかなりの時間を割いて議論が行われましたが、最終的に、見直しは次年度以降へ持ち越しとなっています。

金融証券税制に関しては、投資のすそ野を若年層まで拡大するという理念のもと、既存のNISA制度の拡充に加え、対象を未成年にまで広げた「ジュニアNISA」が新たに創設されます。

1.金融・証券税制

1.ジュニアNISA(少額投資非課税制度)の創設

(1) 制度創設の背景

2014年にスタートしたNISA の利用者に関する統計(金融庁・NISA 口座の開設・利用状況等調査、平成26年6月30日)を見ると、利用者の大半は40歳以上の中高年層に集中しており、20〜30歳代の利用は全体のおよそ10%程度という現状です。

つまり、わが国の若年層には「投資が浸透していない」ということが言えます。

そこで、若年層にまで投資のすそ野を拡大するため、未成年者もNISA 制度の対象とすることになりました。

若年層には、将来的に「大学進学時の支出」「結婚・出産等に伴う支出」などが見込まれるため、長期的な資産形成を行うニーズが少なからずあります。

この「長期的な資産形成」を後押しすることがジュニアNISA 創設のもう一つの狙いであると言えます。

(2) 制度の概要

この制度の創設により、両親や祖父母が子や孫名義の口座を開設して株式等の取引を行った場合、そのキャピタルゲインについて非課税の取扱いを受けることができます。

平成28年1月1日以後に未成年者口座の開設申込みがされ、同年4月1日から未成年者口座に受け入れる上場株式等について適用されます。

2.NISAの拡充

投資を促進する観点から、すでにスタートしている通常のNISA についても拡充が図られます。

具体的には、各年分の非課税管理勘定に受け入れることができる非課税投資額が120万円(現行:100万円)まで引上げられます。

この改正は、平成28年分以後の非課税管理勘定について適用されます。

2.国際課税の適正

1.国外転出をする場合の譲渡所得等の特例の創設

(1) 制度創設の背景

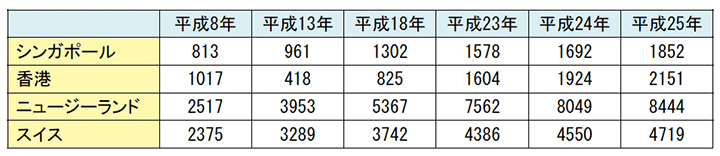

株式等のキャピタルゲインについては、租税条約上、株式等を売却した人が居住している国に課税権があります。

これを利用し、巨額の含み益を有する株式を保有したまま、シンガポールや香港などのキャピタルゲイン非課税国に出国し、その後に売却することで税負担を回避することが可能となっています。

また、外務省発表の海外在留邦人数調査統計によると、平成25年におけるキャピタルゲイン非課税国への永住者数は、平成8年に比べて優に2倍を超えており、今後も引続き増加することが予想されます。

キャピタルゲイン非課税国を利用した税負担の回避が可能である現状に対応するため、出国時に未実現のキャピタルゲイン(含み益)に対して課税する制度が創設されることになりました。

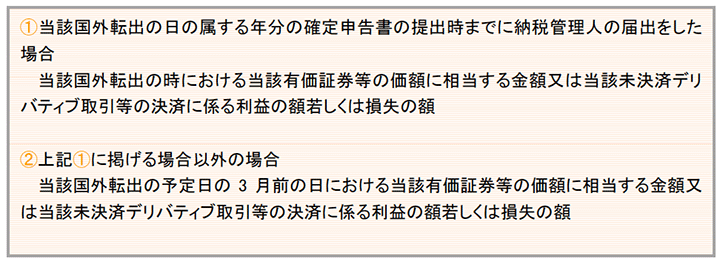

(2) 制度の概要

国外転出する人が有価証券、未決済デリバティブ取引等(匿名組合契約の出資の持分、決済をしていないデリバティブ取引、信用取引、発行日取引など)を有する場合には、国外転出時に、次に示す1と2の金額により有価証券等の譲渡または未決済デリバティブ取引等の決済をしたものとみなして所得税が課税されます。

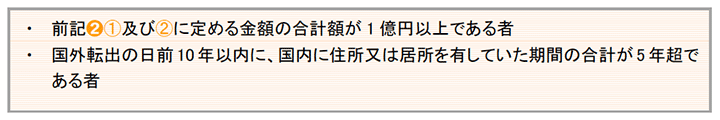

(3) 制度の対象者

この制度の対象となるのは、以下の2つの要件を満たす日本国内の居住者です。

(4) 留意点

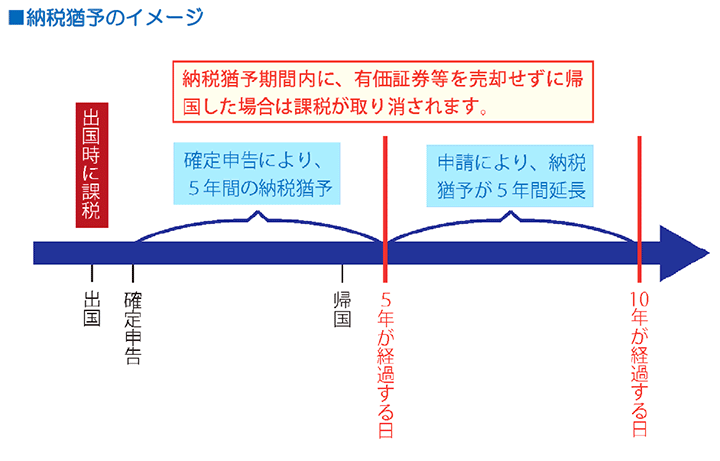

1.納税猶予と課税の取り消し

国外転出時、この制度によって課税を受けた人が、その年分の確定申告書に「納税猶予を受けようとする旨」を記載した場合には、「国外転出の日から5年を経過する日」まで納税が猶予されます。

また、出国後5年以内に有価証券等、未決済デリバティブ取引等を売却せず帰国した場合には、課税が取り消されます。

なお、この納税猶予は、確定申告書の提出期限までに(イ)納税猶予分の所得税額に相当する担保を提供し、かつ、(ロ)納税管理人の届出をした場合にのみ適用されます。

また、納税猶予の期限は、申請により「国外転出の日から10年を経過する日」まで延長することができます。

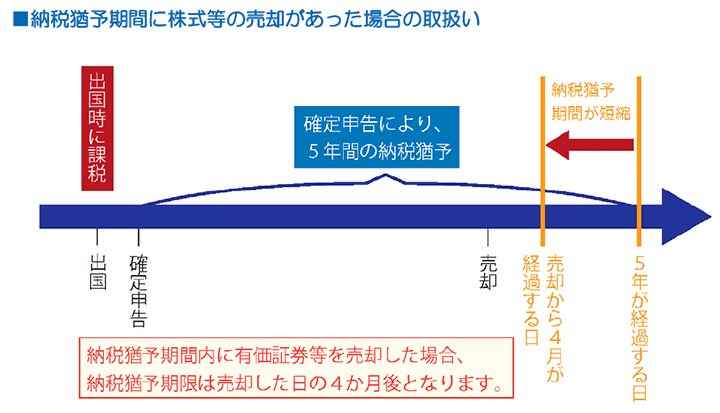

2.納税猶予の期限までに有価証券等を売却した場合

納税猶予を受けている人が、その納税猶予の期限までに有価証券等、未決済デリバティブ取引等の譲渡または決済をした場合、納税猶予の期限が「譲渡または決済等があった日から4月を経過する日」となります。

つまり、譲渡または決済の日から4か月以内に納税しなければなりません。

なお、国外転出時の価額よりも低い金額で譲渡または決済した場合については、更正の請求をすることで所得税額を減額することができます。

3.ふるさと納税制度の拡充

1.住民税の特例限度額の拡充

(1) 改正の背景

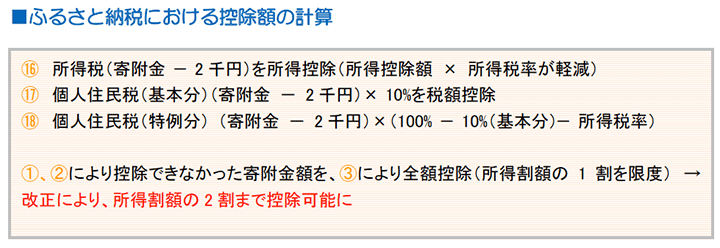

ふるさと納税とは、都道府県や市区町村に対して寄附をすると、寄附金のうち2 千円を超える部分について、一定の上限まで、原則として所得税・個人住民税から全額が控除される制度です(年間の所得金額や家族構成により全額が控除されないケースもあります)。

納税者が寄附をしたい自治体を選べる上、寄附金額に見合った特産品などがもらえる自治体もあり、いまや多くの人がこの制度を利用しています。

今回の税制改正では、このふるさと納税について拡充および利便性の向上が図られることになりました。

(2) 改正の概要

今回の改正では、住民税の特例限度額が現行1割から2割に引上げられます。

2.ふるさと納税ワンストップ特例制度

ふるさと納税を行い、実際に控除を受けるためには、現行制度では確定申告をすることが必須となっています。

しかし、今回の改正により、通常確定申告を行う必要がない給与所得者等については、寄附先の団体が寄附者に代わって控除手続きを行う「ふるさと納税ワンストップ特例制度」が創設されます。

これにより、給与所得者等については、確定申告をすることなく控除を受けることが可能になります。

なお、確定申告をすることなく控除が受けられるのは、5つの都道府県若しくは市区町村までに限られます。

この改正は、平成27年4月1日以後に行われる寄附より適用されます。

4.資産課税の改正

資産税については、高齢者層から若年層への資産移転、消費活性化を促進するための新制度などが盛り込まれましたが、全体的には小粒な改正となっています。

若年層への資産移転、消費活性化を促す改正

1.住宅取得等資金贈与の非課税特例

(1) 改正の背景

住宅市場の浮沈はわが国の景気に大きなインパクトがあります。

そのため、景気刺激策として平成21年度の補正予算で創設されたのが住宅取得等資金贈与の非課税特例です。

創設当初は、平成21年〜同22年末までの時限措置でしたが、相次ぐ延長により、現在、平成26年末までに行われた住宅取得等資金の贈与が対象となっています。

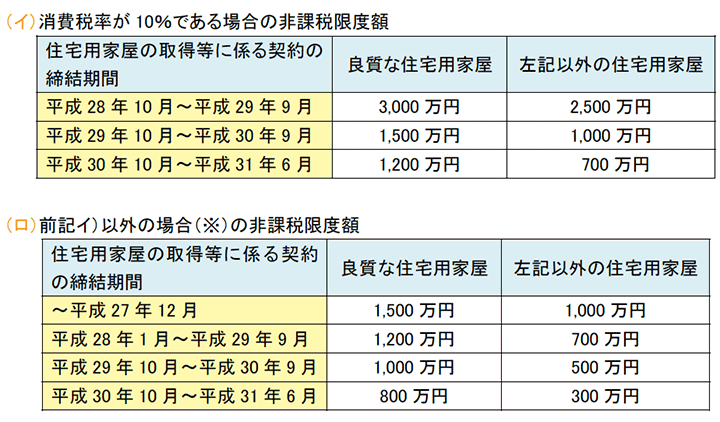

ただ、消費税率8%への引上げにより景気にマイナス影響が出ていること、さらに平成29年4月には消費税率が10%への引上げが控えていることから、税率引上げ前の駆け込み、引上げ後の需要の落ち込みなどが生じることが予想されます。

これらの影響を緩和するため、住宅取得等資金の非課税特例について、非課税限度額を拡充した上で、適用期限が平成31年6月30日まで延長されます。

(2) 改正の概要

1.非課税限度額の拡大

「住宅の取得価額に含まれる消費税の税率が10%である場合」については、より大きな優遇を受けられる制度に改正されます。

また、購入する住宅が「良質な住宅用家屋」か「それ以外」かにより、非課税限度額に差が設けられます。

なお、ここでいう「良質な住宅用家屋」とは、省エネルギー対策等級2(平成27年4月以降は断熱等性能等級4)または耐震等級2以上もしくは免震建築物に該当する住宅用家屋をいいます。

※ 「前記(イ)以外の場合」には、消費税率が8%の場合のほか、中古住宅の取引で消費税が非課税となるケースが含まれます。

2.結婚・子育て資金の一括贈与に係る贈与税の非課税措置

(1) 制度創設の背景

わが国では現在、著しい少子高齢化が進行していますが、その原因の一つとして、将来の経済的不安から若者が結婚・出産に踏み切れないということが挙げられています。

そこで今回の改正では、両親や祖父母の資産を早期に移転することを通じて、子や孫の結婚・出産・育児を後押しする制度が創設されることとなりました。

(2) 制度の概要

信託銀行等の金融機関に口座を開設し、結婚・子育て資金として親・祖父母など(直系尊属)が口座へ金銭を拠出(=信託)、将来必要な都度、子や孫が金銭の払出しを行うというもので、平成25年度税制改正で創設された「教育資金贈与の非課税措置」と非常に似た制度設計になっています(受贈者は、20歳以上50歳未満の者に限られます)。

通常、親や祖父母が信託銀行等に金銭を信託し、その受取人を子や孫とした場合、子や孫に「受益権=金銭を受け取る権利」が移転したとみなされ、ただちに贈与税が課税されますが、この制度の創設により、受益権移転によって生じる贈与税が非課税になります。

非課税となる金額は、受贈者1 人につき1 千万円ですが、そのうち「結婚に際して支出する費用」は300万円が限度とされています。

この制度は、平成27年4月1日から平成31年3月31日までの間に拠出される金銭について適用されます。

(3) 制度の留意点

1.結婚・子育て資金とは

結婚・子育て資金とは、次に掲げる費用に充てるための金銭をいいます。

結婚・子育て資金とは

2.払出しの確認等

金銭を払出した子や孫は、その金銭を結婚・子育て資金に充てたことを証明する領収書等を金融機関に提出しなければなりません。

3.教育資金の一括贈与に係る贈与税の非課税措置

(1) 改正の内容

1.期限の延長と対象教育資金の範囲拡大

若年層への資産移転を目的として平成25年度税制改正で創設された「教育資金の一括贈与に係る贈与税の非課税措置」は、その適用期限が平成27年末までとされていますが、改正により平成31年3月31日まで延長されます。

また、現行制度では対象外として非課税となる教育資金から除外されている「通学定期券代」と「留学渡航費等」について、制度の対象に含まれることになりました。

2.制度の利便性向上

現行制度では、教育資金として金融機関から払出しすると、その1年以内に領収書等を提出し「教育のために使用した」ということを証明する必要があります。

例えば、習い事の月謝を支払った場合、それが数千円であっても領収書を必ず提出しなければならず、手続きが非常に面倒であるという問題がありました。

そこで今回の改正では、(1) 領収書等に記載された支払金額が1 万円以下で、かつ、(2) その年 中における合計支払額が24万円に達するまでのものについては、領収書ではなく、「支払先や支払金額を記載した明細書」を提出すれば良いことになります。

この改正は、平成28年1月1日以後に提出する書類について適用されます。

2.事業承継税制の見直し

1.事業承継税制の利便性向上のための改正

(1) 改正の背景

企業経営者の高齢化により、事業承継の問題が大きな社会問題としてクローズアップされています。

後継者不在による廃業、また、後継者がいたとしても、株式の移転にかかる税負担が重くのしかかるため、廃業を選択するケースが珍しくありません。そこで、後継者への株式移転時の税負担を軽減するために誕生したのが、事業承継税制(非上場株式等に係る贈与税・相続税の納税猶予制度)です。

ただ、この制度は、制度そのものが極めて複雑であることに加え、適用要件が厳しく、そのハードルの高さ故に活用が進みませんでした。

そこで政府は、この制度の使い勝手を良くしようと毎年の税制改正で徐々に改良を加えています。

(2) 改正の概要

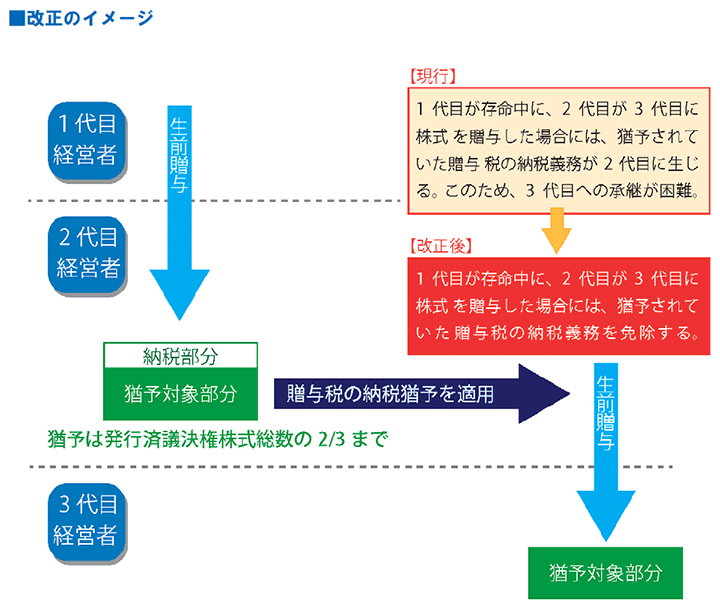

現行制度では、1代目の経営者が存命中に、2 代目経営者が3代目経営者に株式を贈与した場合、2代目経営者は猶予されていた贈与税を納めなければなりません。このことが、3代目への承継を困難にしていると考えられていました。

そこで今回の改正では、1代目経営者が存命中に、2代目経営者から3代目経営者への株式の贈与が行われた場合、2代目経営者が猶予されていた贈与税について免除されることになりました。

ただし、3代目経営者も納税猶予制度の適用を受けることが条件となります。

5.消費課税の改正

1.外国人旅行者向け消費税免税制度

1.改正の背景

円高の解消を受けて、訪日外国人による買物等の消費額は増加傾向にあります。これに合わせて政府は、平成26年に消費税免税対象物品を消耗品(化粧品等)も含めた全物品へと拡大、さらなる消費拡大に向けて意欲的に制度を改正しています。

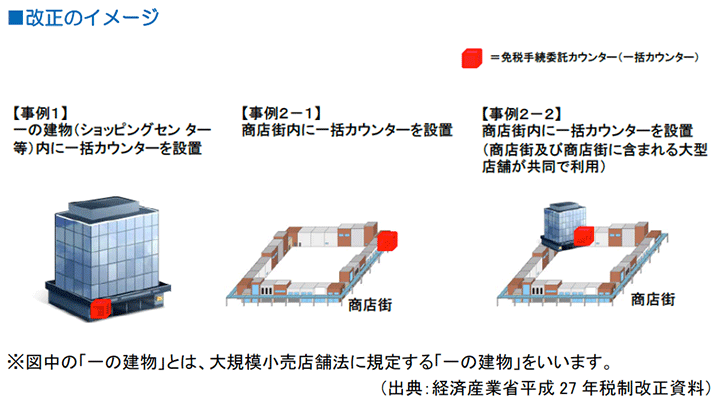

ところが、現行制度上では、免税販売を行う場合、個別店舗ごとに免税手続を行う必要があり、各店舗の事務負担が大きいという問題があります。

2.改正の概要

商店街やショッピングセンター等において、各店舗の事業者が行う免税販売に係る手続を第三者に委託(ワンストップ化)することが可能になります。

また合わせて、免税手続を委託している複数店舗での購入額を合算して、免税販売の対象とすることも可能となります。

これらの改正により、店舗における負担を軽減するとともに、外国人観光客が個々の店舗毎に免税手続を行う煩雑さが解消され、免税制度のさらなる利用促進が期待されます。

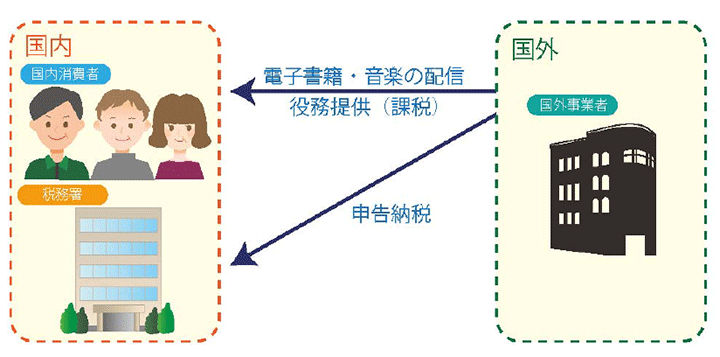

2.国境を越えた役務の提供に対する消費税制度の見直し

1.改正の背景

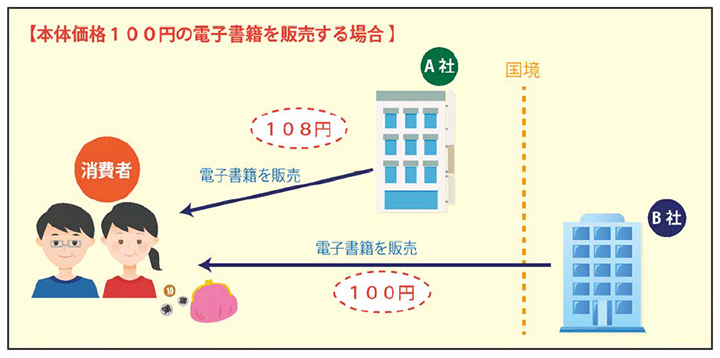

近年、インターネットを通じた電子書籍、音楽配信、クラウドサービス等が急速に普及しています。

国内事業者がこうした事業を行う場合には消費税が課税される一方、国外事業者が行う場合には消費税が課税されておらず、国の内外で競争環境に著しい有利不利が生じています。

2.改正の概要

そこで、公平性・中立性を確保する観点から、海外からのインターネット等を通じた役務の提供に消費税が課税されることになりました。

6.納税環境整備に関する改正

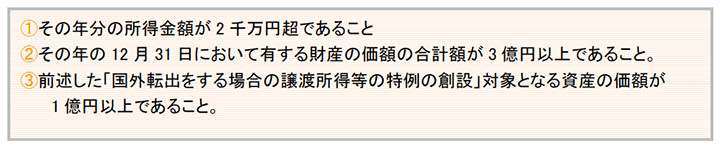

1.財産債務明細書の見直し

1.改正の背景

財産債務明細書とは、12月31日時点の財産や債務について、種類や金額を記載する法定調書で、その年の所得金額の合計額が2千万円超える人は、翌年の確定申告書に添付して提出しなければなりません。

今回の改正では、所得税・相続税の申告の適正性を確保するため、記載内容の充実が図られることになりました。

また、この改正に合わせて、名称が「財産債務調書」へと変更されます。

2.改正の概要

(1) 提出基準の見直し

現行制度における提出基準は「その年分の所得金額が2千万円超であること」とされていますが、改正後は以下のように見直されます。

上記いずれかの基準を満たしている場合は、翌年の確定申告書の提出期限までに財産債務調書を提出しなければなりません。

(2) 記載事項の見直し

現行の財産債務明細書には「財産の種類、数量及び価額」を記載しますが、改正により「財産の所在」「有価証券の銘柄等」も記載することになります。

上記 (1)、(2) の改正は、平成28年1月1日以後に提出すべき財産債務調書について適用されます。

2.マイナンバーが付された預貯金情報の効率的な利用に係る措置

1.改正の背景

現在、日本国内の金融機関に開設されている個人口座は10 億口座ほどあると言われています。

これらの情報を正確に把握することは、脱税やマネーロンダリング、生活保護の不正受給などの補足に有効であることから、内閣の諮問機関である政府税制調査会は、マイナンバーと預金口座を早急に紐付けするよう政府に提案をしていました。

今回の改正により、この「マイナンバーと預金情報の紐づけ」が実現されます。

2.改正の背景

国税通則法の改正により、銀行等は、マイナンバーによって検索できる状態で預貯金情報を管理することが義務づけられます。

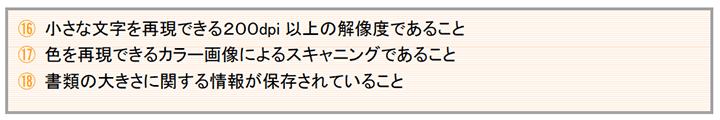

3.税務関係書類に係るスキャナ保存制度の見直し

1.改正の背景

平成17年の電子帳簿法改正以降、一定の国税関係書類についてはスキャナ保存が認められています。

これにより、膨大な納品書や請求書などを電子保存できるようになり、事務負担の大幅な軽減が実現しました。

ただ、現行制度では、スキャナ保存できる契約書や領収書に「3万円未満」という金額基準があります。

今回、スキャナ保存制度のさらなる利便性向上のため、この3万円未満の基準が廃止されることになりました。

2.改正の概要

(1) 対象書類の見直し

スキャナ保存の対象となる契約書、領収書の金額基準(現行:3万円未満)が廃止されます。

ただし、適正な事務処理の実施を担保する規程(※注:適正事務処理要件)の整備と、これに基づいて事務処理を実施していることが要件となります。

(※注)適正事務処理要件とは、内部統制を担保するために、相互けん制、定期的なチェック、再発防止策を社内規程等に整備し、これに基づいて事務処理を実施することをいいます。

(2) 電子署名要件の見直し

現行制度では、スキャナ保存された書類の真実性を担保するため、入力者の電子署名およびタイムスタンプを付すことが義務付けられていますが、改正により、入力者等に関する情報を保存することを条件に「入力者の電子署名」が不要となります。

(3) 大きさ情報・カラー保存要件の見直し

現行制度では、スキャナ保存するデータが以下の要件を満たしている必要があります。

改正により、(2) のカラー保存が不要となり、白黒での保存が認められることになりました。

また同時に、(3) の「書類の大きさに関する情報」についても保存が不要となります。

4.契約変更があった場合の生命保険金等の支払調書

1.改正の背景

現在、生命保険契約に基づいて死亡保険金や解約返戻金などが支払われた場合、保険会社は税務署に支払調書を提出することが義務付けられています。

これにより、税務署は死亡保険金や解約返戻金による金銭の動きを効率的に補足できるわけです。

ただし、この調書では「保険金の支払い」や「解約」は把握できても、「契約者変更」は把握できません。

例えば、保険契約者と被保険者が異なり、保険契約者が死亡した場合、「保険金の支払い」はありませんが、「契約者変更」は行われます。

このとき、保険契約自体は相続財産となり、その評価額は「解約返戻金相当額」です。

つまり、相続税の課税対象になるのです。

2.改正の内容

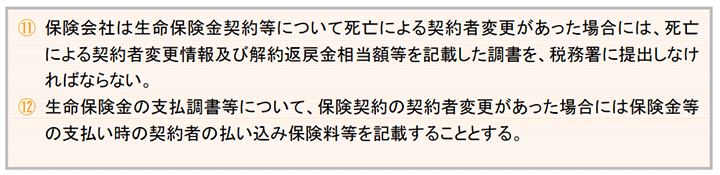

この「契約者変更」を正確に把握するため、今回の改正により以下の整備が行われます。