正確には【出国税】なる税金はなく、所得税法の特例で「国外転出をする場合の譲渡所得等の特例」、「贈与等により非居住者に資産が移転した場合の譲 渡所得等の特例」が正式な名称です。

平成27年7月1日以後の出国に対して適用されます。

日本の居住者が株式を売却した場合、売却益の約20%の所得税等が課税されます。

しかし、日本の非居住者となり株式を売却すると、一定の場合を除き、日本で所得税等の課税を受けることはありません。

さらに、この【一定の場合】に該当する場合でも、租税条約により、居住地の国のみしか課税権限がない場合もあり、日本が国家として課税できない場合があります。

この制度を利用して、巨額の含み益を有する株式を保有したままキャピタルゲイン非課税国、例えばシンガポールや香港に出国し、その後、株式を売却することで、税負担を回避する行為が続発し、問題となったため、いわるゆ「出国税」が創設されることとなりました。

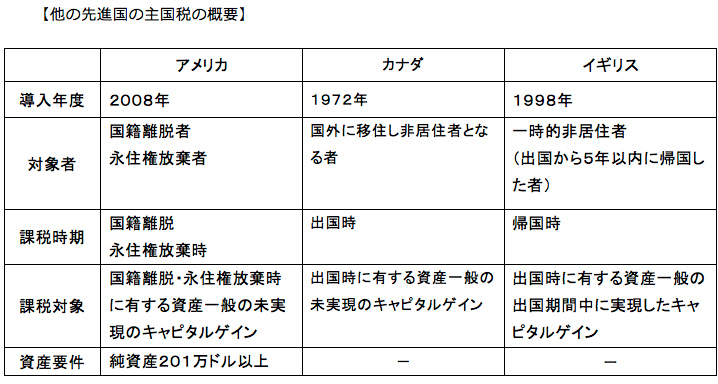

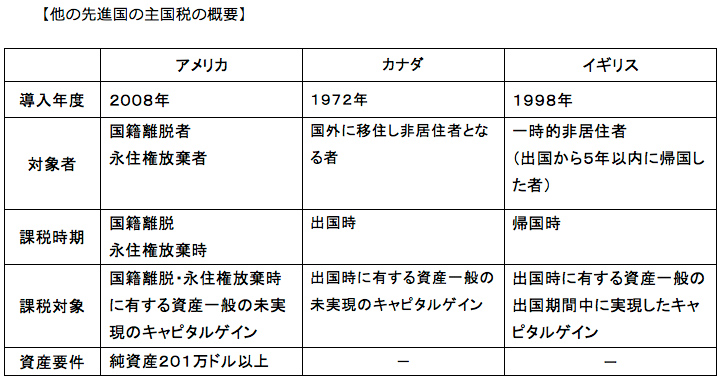

参考までに他の先進国では、すでに整備されております。

●制度の概要

日本を出国する時点(居住者から非居住者となる時点)で株式等を売却したものとみなして、未実現のキャピタルゲインを日本で課税されます。

●課税対象者

保有する対象資産の時価が1億円以上で、出国直近の10年内で5年超、居住者であった者

●対象資産

有価証券、匿名組合出資持分、未決済信用取引等、未決済デリバティブ

※不動産や生命保険は対象外の資産です。

●申告・納付期限

納税管理人なしの場合:出国の時まで 納税管理人ありの場合:翌年の3月15日

●時価の測定時点

納税管理人なしの場合:転出予定日の3ヶ月前の日における時価

納税管理人ありの場合:転出時の時価

時価にも2種類あるので、納税管理人を置いた方が、税金の申告及び納付の管理は不要となり便利ですが、時価が高くなる可能性もあるので、注意が必要です。

日本と外国の双方居住者の場合や所得税法でいう「住所」、「居住」って何?、5年以内に帰国した場合などの細かい点については、弊所の担当スタッフもしくは桐元までご相談くださいませ。

(桐元 久佳)